Der Lithiumprinz

Dieses Unternehmen ist unserer Ansicht nach der attraktivste an einer westlichen Börse gelistete Lithiumproduzent mit vor allem hohen Wachstumsaussichten. Erfahre in dieser Analyse mehr dazu.

Arcadium Lithium

WKN: A3E4N8 | ISIN: JE00BM9HZ112

Heimatbörse: New York Stock Exchange (NYSE)

1. Das Unternehmen ist unserer Ansicht nach der attraktivste an einer westlichen Börse gelistete große Lithiumproduzent mit derart hohen und hochqualitativen Wachstumsaussichten, mit klarem Fokus auf Lithiumkarbonat in Argentinien und Lithium-spodumen/hydroxid in Kanada sowie mit einer integrierten Wertschöpfungskette.

2. Da wir gute Aussichten sehen, dass das Unternehmen sowohl "aus eigener Kraft" sowie durch externe Katalysatoren, wie z.B. als Übernahmeziel profitieren könnte, sehen wir bei Arcadium Lithium im Zeitraum bis 2030 Kurspotential. Für einen substanziellen Bullenmarkt fehlen aber noch Impulse, weshalb wir uns aktuell in der "Warte- & Akkumulierungsphase" sehen.

3. Wir halten einen Einstieg in Arcadium Lithium in drei Tranchen für vertretbar: Erste Kauftranche (Attraktiv 1) bei 2,69 USD [±2%] (fundamentales Level), zweite Kauftranche (Attraktiv 2) bei 2,31 USD [±1%] (fundamentales Level). Eine dritte Kauftranche definieren wir ggf. als Reaktion auf das zukünftige Chartbild und veröffentlichen hierzu ggf. ein Update

Vorstellung

Arcadium Lithium ging Ende 2023 aus der Fusion der Unternehmen Allkem und Livent hervor. Das Unternehmen fokussiert sich ganz klar auf seine attraktiven existierenden und zudem wachstumsstarken Lithiumkarbonatprojekte in Argentinien und besitzt zudem ausreichend attraktive, in der Entwicklung weit fortgeschrittene Lithiumspodumenprojekte in Kanada.

↑ Weltweite Alleinstellungsmerkmale

Unserer Ansicht nach wachstumsstärkster Lithiumproduzent mit klarem Wachstumsfokus auf hochqualitative Projekte in Argentinien mit zudem ausreichend attraktiven Wachstumsprojekten in Kanada.

↑ Geschicktes Management; Insidereigentum könnte aber höher sein

Uns gefällt, dass in den letzten 12 Monaten deutlich mehr Insiderkäufe als Insiderverkäufe dokumentiert wurden. Bei der Betrachtung der Eigentümerstruktur gefällt uns, dass der CEO Paul Graves über Eigentumsanteile in Höhe von aktuell ca. 3,1 Mio. USD verfügt. Dies ist einerseits zwar ein hoher Betrag, andererseits sind wir überrascht, dass der CEO trotz eines Gehalts von ca. 5 Mio. USD p.a. nicht noch mehr Aktien von Arcadium Lithium besitzt. Beim Blick auf Unternehmensentscheidungen in der Vergangenheit gewinnen wir anhand von mehreren Beispielen den Eindruck, dass sinnvoll mit Investorengeld umgegangen wird. Hier ein aktuelles Beispiel: Wir sehen den Entschluss des Managements die Unternehmen Allkem und Livent gegen Ende 2023 zu Arcadium Lithium zu fusionieren als eine sehr gute strategische Entscheidung an, da wir hierdurch viele positive Synergieeffekte und Kosteneinsparungen erwarten. Wir erwarten sowohl in Argentinien als auch in Kanada positive Synergieeffekte. Zudem gefällt uns, dass das Unternehmen Wert auf eine integrierte Lithiumwertschöpfungskette legt. Ebenfalls gefällt uns, dass Arcadium Lithium bei der Verhandlung von Abnahmeverträgen darauf abzielt Mindestabnahmepreise durchzusetzen.

↑ Synergieeffekte durch Fusion

Unsrer Einschätzung nach passen die Projekte von Allkem und Livent, die Ende 2023 zu Arcadium Lithium fusionierten, strategisch sehr gut zusammen. Zudem rechnet Arcadium Lithium durch die Fusion bereits 2024 mit Kosteneinsparungen von über 60 Mio. USD. Zudem konnten durch die Fusion bereits ca. 11% der Arbeitsplätze eingespart werden.

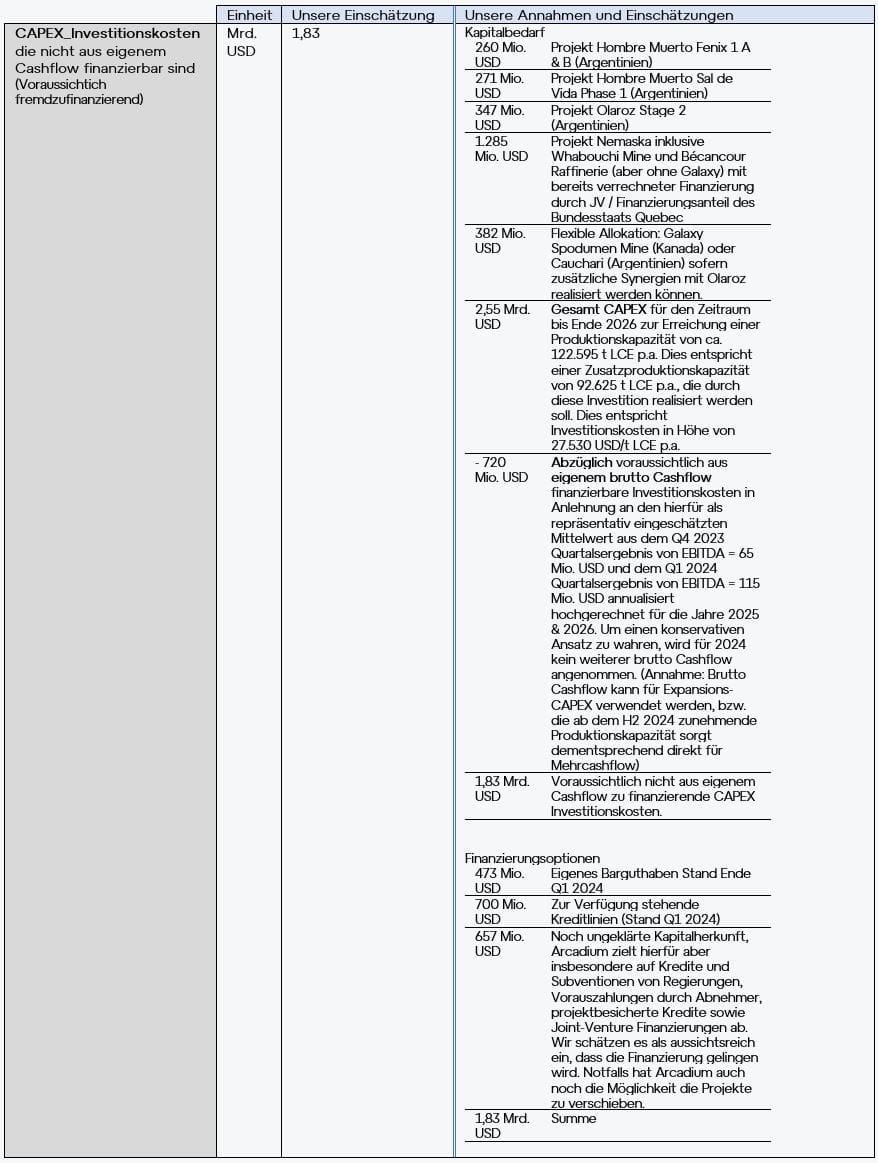

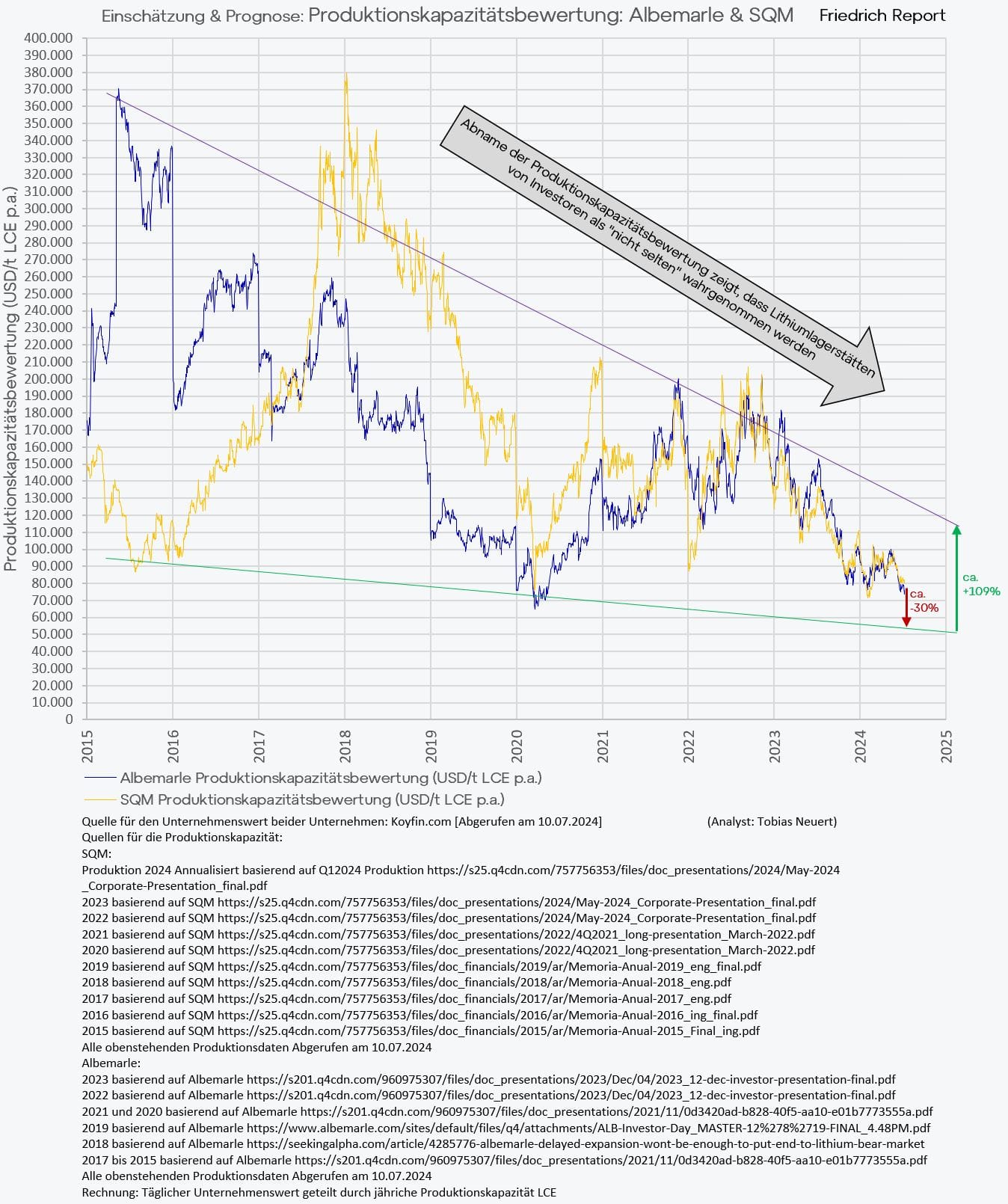

↑ Wachstum zu im Branchenvergleich niedrigen Investitionskosten

Selbst wenn man zusätzlich du den attraktiven argentinischen Projekten die ausreichend attraktiven, aber baukostenintensiveren kanadischen Projekte berücksichtigt, errechnen wir, dass Arcadium Lithium "nur" ca. 27.530 USD pro Tonne LCE Produktionskapazität investieren muss, während die Produktionskapazität der branchenbegleitenden Unternehmen Albemarle und SQM aktuell mit ca. 78.000 USD/t LCE bewertet ist. Dies zeigt, dass Arcadium Lithium die Aussicht hat zu sehr attraktiven Investitionskosten neue Kapazität zu bauen und dadurch eine Neubewertung zu erreichen.

↑ Wettbewerbsfähige Produktionskosten

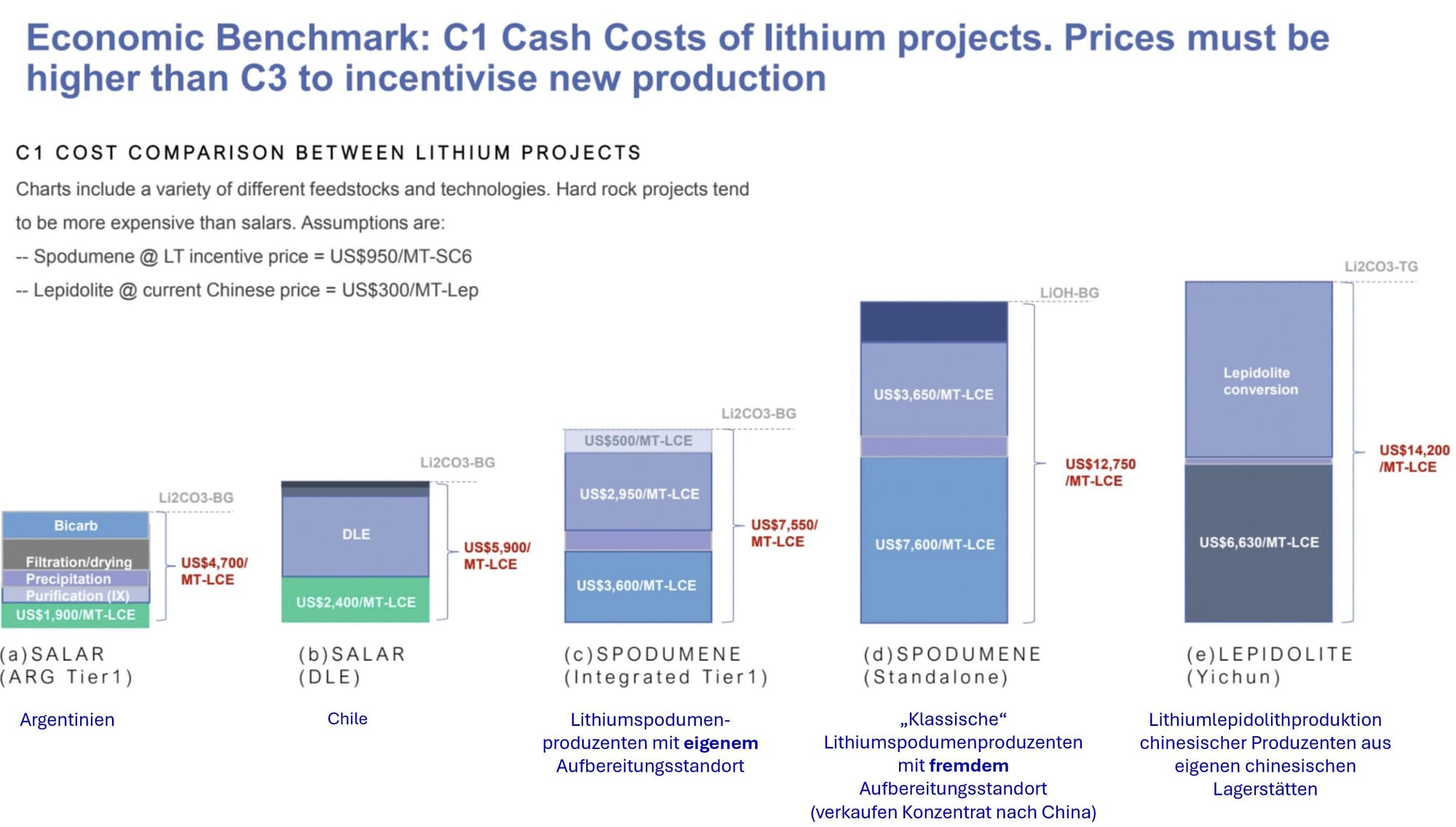

Die Wachstumsprojekte am Standort Salar del Hombre Muerto und Salar de Olaroz gehören zu den Lithiumprojekten mit den weltweit niedrigsten Produktionskosten. Zudem kommt für diese Projekte das innovative DLE Verfahren in Frage wodurch die Produktionskosten dieser Projekte bei weiteren technologischen Projekten auch noch weiter sinken könnten.

↑ Voraussichtlich langes Minenleben der argentinischen Projekte

Aktuell haben die Hauptprojekte des Unternehmens in Argentinien ein sehr langes Ressourcenleben: Projekt Olaroz und Projekt Fénix beide über 40 Jahre. Das Minenleben der Whabouchi Mine in Kanada (im Tagebauverfahren) schätzen wir mit ca. 23 Jahren ein was für unseren Investitionszeitraum bis ca. 2030 ebenfalls keinen limitierenden Faktor darstellt.

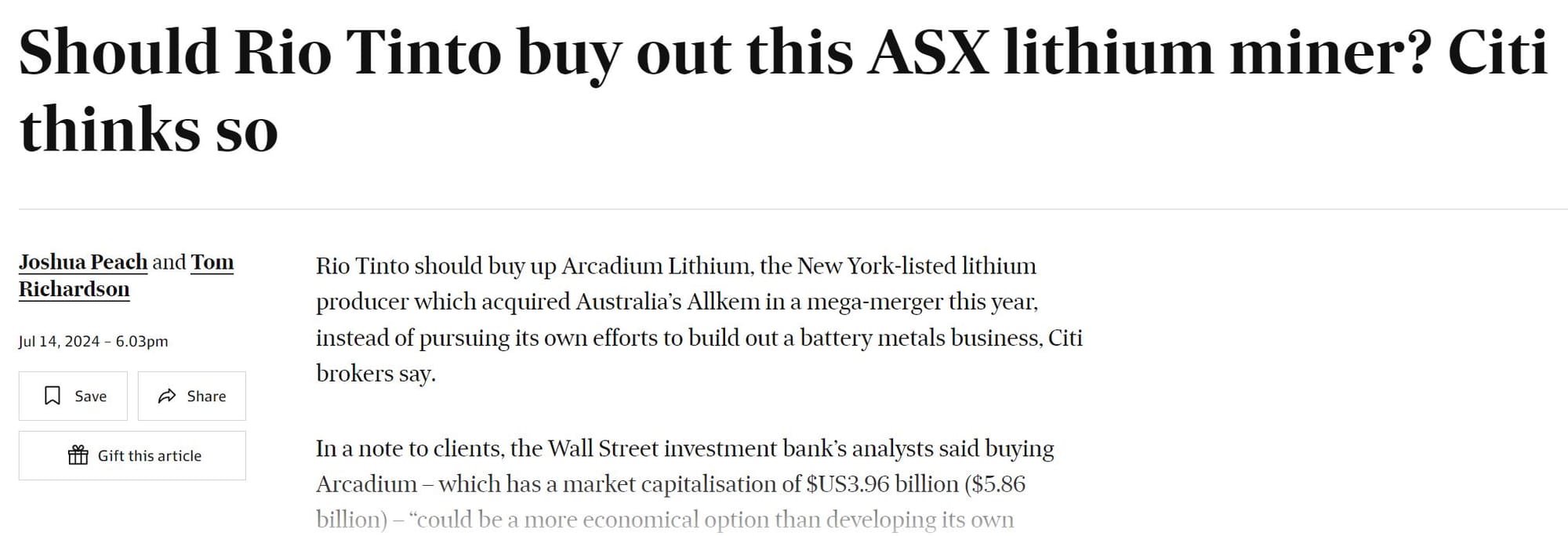

↑ Potentieller Übernahmekandidat

Es gab vor zwei Wochen Berichte in der Presse, dass die Investmentbanker der Citi Bank RioTinto geraten hätten, Arcadium Lithium zu übernehmen - anstatt "auf eigene Faust" Lithiumpojekte zu verfolgen. Da wir die Projekte von Arcadiuim Lithium ebenfalls als deutlich attraktiver als die eigenen Lithiumprojekte von RioTinto einschätzen, sehen wir Arcadium Lithium auch als potentiellen Übenahmekandidat - allerdings ist Arcadium Lithium für eine Neubewertung nicht auf eine Übernahme angewiesen und kann unserer Ansicht nach auch "aus eigener Kraft" an einer Neubewertung arbeiten.

↑ Wirtschaftsliberaler argentinischer Präsident Milei

Der CEO von Arcadium Lithium hat bereits in einem Interview gesagt, dass sich die Zusammenarbeit der Behörden in Argentinien mit dem Unternehmen seit dem Wahlerfolg des wirtschaftsliberalen Präsidenten Milei deutlich verbessert hat. Auch wir können uns gut vorstellen, dass die geologisch und bergbautechnisch herausragenden Lagerstäten in Argentinien unter verbesserten wirtschaftsliberalen Gesetzen sehr gute Chancen haben, um "ihr volles Potential" auszuschöpfen.

↑ Realistisches Neubewertungspotential

Im Hinblick auf seine Herausstellungsmerkmale, sehen wir aus fundamentaler Sicht gute Chancen auf eine Neubewertung über einen Aktienkurs von 6,90 USD hinaus.

↓ Fallende Lithiumpreise würden Cashflow voraussichtlich stark reduzieren

Sollte der Lithiumpreis weiterhin stark fallen oder längerfristig auf einem niedrigen Niveau verbleiben, würde dies voraussichtlich negative Auswirkungen auf den Cashflow haben und Investoren dazu verleiten Aktien des Unternehmens abzuverkaufen.

↓ Sollte sich Javier Milei nicht an der Macht halten können, könnte Arcadium Lithium darunter leiden

Sollte es in Argentinien vor den nächsten Präsidentschaftswahlen 2027 einen politischen Umsturz oder vorgezogene Neuwahlen geben, bei denen der wirtschaftsliberale Präsident Javier Milei die Macht verliert, könnte sich dies negativ auf das regulatorische Umfeld der argentinischen Projekte von Arcadium Lithium auswirken, worunter ggf. auch der Aktienkurs von Arcadium Lithium leiden könnte.

↓ Kapitalbedarf für die kommenden 2 Jahre noch nicht ganz gedeckt

Das Unternehmen hat einen Finanzierungsbedarf von ca. 2,55 Mrd. USD für die Wachstumsprojekte bis Ende 2026 (bzw. bei Verzögerung bis Ende 2027). Wir sind zwar optimistisch, dass es gelingen sollte den Finanzierungsbedarf zu decken bzw. durch Joint-Venture Vereinbarungen bzw. Abnahmevereinbarungen etc. anderweitig zu stemmen. Sollte dies entgegen unserer Prognose nicht möglich sein, diesen Finanzierungsbedarf zu stemmen und insbesondere nicht die ca. 657 Mio. USD noch ungeklärter Kapitalherkunft zu akzeptablen Konditionen zu "beschaffen", so droht dem Unternehmen eine Finanzierungslücke die sich sehr negativ auf den Aktienkurs auswirken kann. Zudem falls es bis Ende 2026 nicht gelingt insgesamt ca. 720 Mio. USD aus eigenem Cashflow zu erwirtschaften (was im Durchschnitt einem Quartalscashflow von 72 Mio. USD entsprechen würde), droht ebenfalls eine Finanzierungslücke, die sich ebenfalls sehr negativ auf den Aktienkurs auswirken kann.

↓ Geopolitisches Risiko China

Zwei der insgesamt vier Feinaufbereitungsanlagen / Raffinerien von Arcadium Lithium befinden sich in China (ca. die Hälfte der Feinaufbereitungs- / Raffineriekapazität). Sollte es aufgrund von geopolitischen Spannungen mit China nicht mehr möglich sein, die Anlagen zu betreiben oder ungehindert zu importieren/exportieren, kann dies Arcadium Lithium negativ beeinflussen. Zudem könnte das Unternehmen in diesem Fall seinen Lieferzusagen von diesen Anlagen ggf. nicht mehr nachkommen. Allerdings besitzt das Unternehmen auch weltweit seltene Feinaufbereitungsanlagen / Raffinerien außerhalb Chinas, nämlich in den USA und in Japan. Da der Weltmarkt sehr stark von chinesischen Feinaufbereitungsanlagen / Raffinerien abhängig ist, wäre es allerdings denkbar, dass ein geopolitisch bedingter Rückgang der chinesischen Produktion die Preise von Lithium mit Batteriequalität, das außerhalb von China hergestellt wird, stark erhöhen könnte - wodurch Arcadium Lithium ggf. auch über einen "Hedge" verfügen könnte. Grundsätzlich stellt die Lage der zwei bedeutenden Anlagen in China allerdings ein geopolitisches Risiko dar.

↓ Politisches Risiko "ausbleiben der Grünen Wende" & länger als prognostiziert anhaltende Lithiumüberkapazität

Sollten in den kommenden Jahren immer mehr konservative Politiker (wie z.B. Donald Trump in den USA) an die Macht kommen, besteht die Möglichkeit, dass sich die "Grüne Wende" verlangsamt, da die existierenden, zum Teil repressiven Maßnahmen, die dazu gedacht sind Menschen und Unternehmen so lange (finanziell, politisch, moralisch etc.) unter Druck zu setzen bis diese sich "grünkonform" verhalten, wegfallen könnten. Dies könnte zu einer geringeren Nachfrage nach Elektroautos und Batteriespeichern als prognostiziert führen, wodurch der Lithiummarkt voraussichtlich länger als erwartet im Überangebot sein würde. Dies kann sich negativ auf den Lithiumpreis und auf Arcadium Lithium auswirken. Andererseits haben bestimmte Elektrofahrzeughersteller wie z.B. Tesla es aber auch geschafft, einer breiten Kundschaft die Vorteile der Elektromobilität aufzuzeigen (schnelle Beschleunigung, wartungsarme Fahrzeuge, geringe Kosten beim Aufladen etc.). Unserer Ansicht nach könnten Elektrofahrzeuge deshalb in den kommenden Jahren trotz einer sich verlangsamenden gründen Wende dennoch gute Verkaufsaussichten haben. Sollte die Nachfrage nach Elektrofahrzeugen allerdings dennoch deutlich zurückgehen, könnte der Aktienkurs von Arcadium Lithium darunter stark leiden.

Anmerkung: Wo nicht abweichend dargestellt, sind alle Angaben in USD.

Analyse

1. Chance

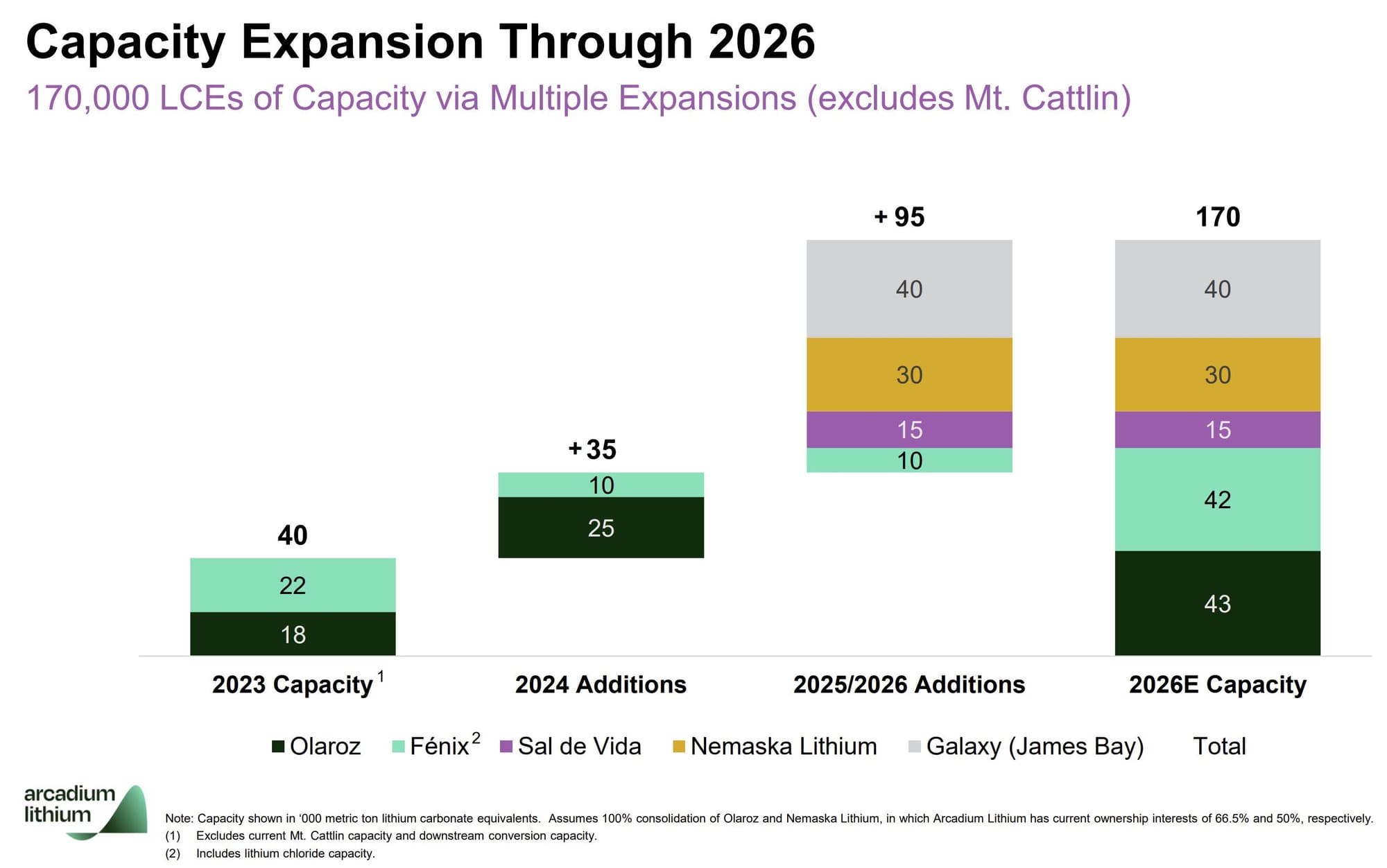

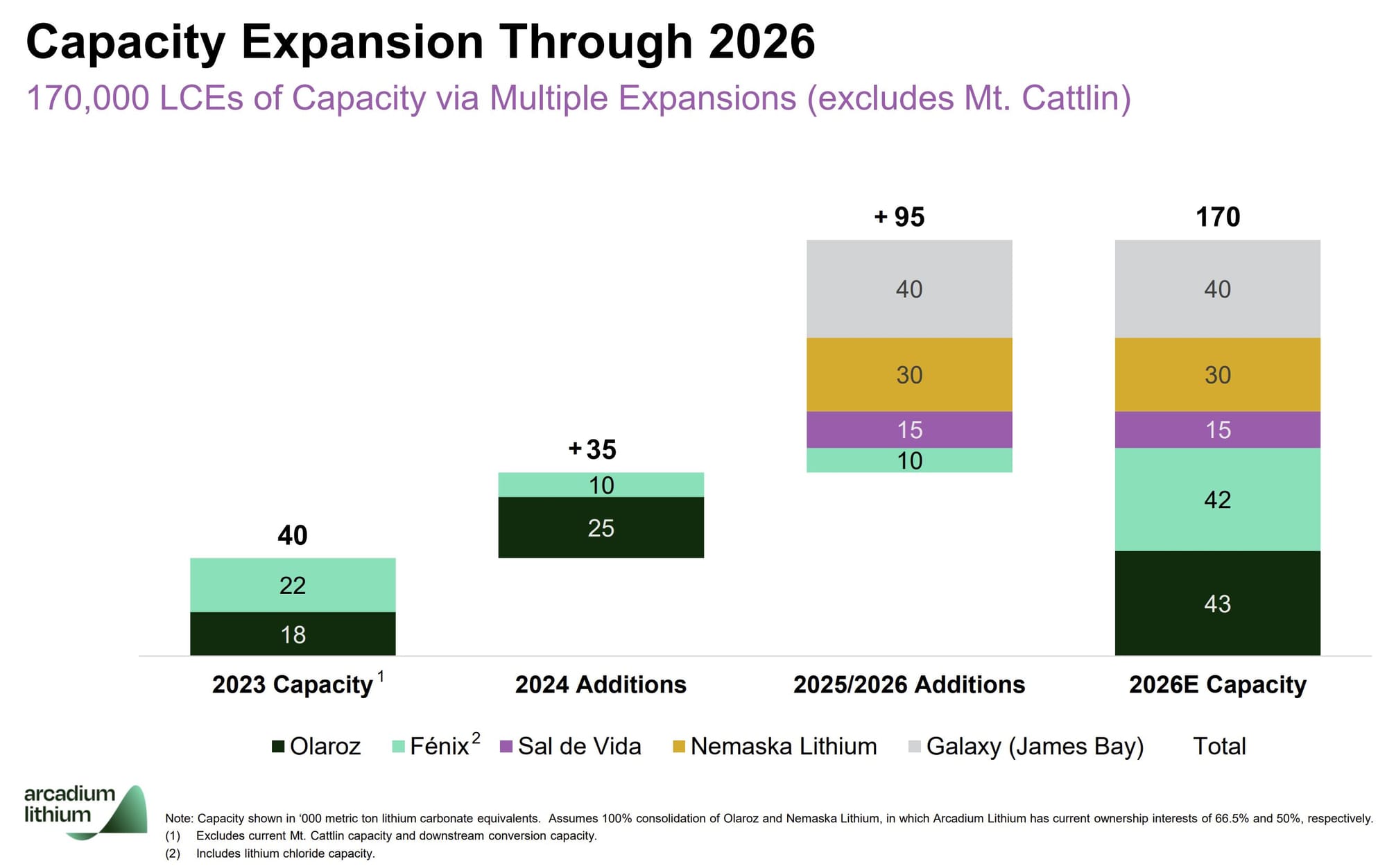

Arcadium Lithium ist stark auf Wachtumskurs und plant, seine Lithiumproduktion bis Ende 2026 deutlich zu steigern. Obwohl wir in dieser Analyse davon ausgehen, dass diese Steigerung niedriger als von Arcadium Lithium prognostiziert ausfallen, wird und nur einen Anstieg auf ca. 122.595 t LCE p.a. prognostizieren, stellt dieser Anstieg dennoch ein Produktionswachstum von ca. 206% im Vergleich zum Jahr 2023 dar.

Zudem passt Arcadium Lithium unserer Ansicht nach am besten zu den Investmentkriterien, die wir für Lithiumunternehmen in unserem Artikel "Lithium ist elektrisierend" herausgearbeitet haben. So überzeugt uns, dass der allergrößte Teil des Produktionswachstums aus geologisch und bergbautechnisch herausragenden Lagerstätten mit voraussichtlich sehr niedrigen Produktionskosten in Argentinien erfolgen soll. Zudem sind wir seit der Wahl des wirtschaftsliberalen Präsidenten Javier Milei auch von der Jurisdiktion her positiv auf Argentinien eingestellt. Das Unternehmen hat zudem Wachstumsprojekte in der Lithiumspodumenwertschöpfungskette in Kanada. Obwohl wir eigentlich keine großen Fans von Lithiumspodumenproduzenten sind, schätzen wir diese Projekte durch ihre Marktnähe zu den USA, durch eine bereits unterzeichnete Abnahmevereinbarung mit dem Automobilkonzern Ford sowie durch die Aussicht auf eine Wertschöpfungskettenintegration von der Mine über die Raffinerie bis zum Lithiumhydroxidprodukt mit Batteriequalität dennoch als attraktiv ein.

Obwohl wir durch die hervorragenden, hochqualitaiven Wachstumsaussichten bei Arcadium Lithium bereits die Aussicht sehen, "aus eigener Kraft" eine positive Neubewertung zu erreichen, deuten die kürzlich aufgekommenen Gerüchte, dass es für RioTinto sinnvoll sein könnte Arcadium Lithium zu übernehmen darauf hin, dass auch eine potentielle Übernahme zu steigenden Aktienkursen führen könnte.

Positionierungsidee

Durch eine Investition in das unserer Ansicht nach wachstumsstärkste und hochqualitativste an einer westlichen Börse gelistete Lithium-Pure-Play Unternehmen mit integrierter Wertschöpfungskette, Arcadium Lithium, kann der Lithiummarkt für Privatinvestoren zugänglich gemacht werden.

Da wir gute Aussichten sehen, dass das Unternehmen sowohl "aus eigener Kraft" sowie durch externe Katalysatoren, wie z.B. als Übernahmeziel profitieren könnte, sehen wir bei Arcadium Lithium im Zeitraum bis 2030 Kurspotential.

2. Fundamental: Ausgangslage

Ähnlich wie bei Zinn sind auch die Auswahlmöglichkeiten bei börsengelisteten Lithiumbergbauunternehmen begrenzt, die auf unsere Investmentkriterien, die wir in dem Artikel Lithium ist elektrisierend, definiert haben, zutreffen.

In Frage kommende Kandidaten:

Albemarle

Das bedeutendste Wachstumsprojekt von Albemarle ist die Greenbushes Mine in Australien. Diese ist zwar geologisch eine herausragende Mine mit sehr niedrigen Produktionskosten, produziert aber Lithiumspodumen (Spodumenwertschöpfungskette). Das herausragende Salar Atacama Projekt in Chile hat leider aktuell keine weiteren Wachstumsaussichten, da die dortige Bergbaugenehmigung die maximale Pumprate ("Förderrate") pro Tag begrenzt und zudem eine Maximalproduktionsmenge an Lithium bis 2044 festgesetzt wurde. Würde Albemarle seine Produktionskapazität hier deutlich erhöhen, könnte dies dazu führen, dass die Bergbaulizenz bereits vor 2044, sobald die Maximalproduktionsmenge an Lithium erreicht wurde, ausläuft - eine weitere deutliche Expansion sich also aktuell nicht lohnt. Da Albemarle somit den Großteil seines Produktionswachstums durch Spodumen in Australien erzielen müsste, passt Albemarle nicht zu unserem präferierten Investmentfokus und ist deshalb nicht erste Wahl.

SQM

SQM (Sociedad Química y Minera de Chile S.A.) - Bereits seit 2020 gerät SQM bei der Produktionsexpansion des Salar de Atacama Projekts in Chile an seine technischen und regulatorischen Grenzen. SQM hat nämlich bereits jetzt das Problem, dass der Grundwasserstand weiter abgesunken ist als erwartet - was ein Risiko für die Umweltgenehmigung birgt. Somit konnte SQM für die Produktionsexpansion seit 2020 nicht mehr einfach die Pumprate erhöhen, sondern musste auf alternative Methoden zurückgreifen. SQM plant zwar in Zukunft die Lithiumproduktion zu erhöhen, das Problem ist aber, dass SQM hierzu nicht das nötige Frischwasser hat um den Wasserstand der Grundwasserleiter aufrechtzuerhalten. Somit wird das Unternehmen für weitere Produktionssteigerungen voraussichtlich auf den Einsatz der DLE Technologie angewiesen sein. Grundsätzlich sehen wir die DLE Technologie zwar als eine große Chance für Kostensenkungen und Produktionsexpansionen derartiger Lithiumlagerstätten an - allerdings ist hier das Problem, dass die DLE Technologie nicht als weitere Optimierungsmaßnahme angewendet werden kann - sondern deren Einsatz erforderlich ist. Dies bedeutet, dass SQM voraussichtlich das technische Risiko der DLE Technologie tragen muss und dies "ohne Rückfahrschein" zur klassischen Produktionsexpansion durch Pumpratenerhöhung. Um dennoch weiteres "klassisches" Wachstum zu generieren, will SQM einen großen Teil seines Produktionswachstums mit australischen Lithiumminen erreichen (Spodumenwertschöpfungskette).

Kurz:

- Die zwar herausragende Lithiumlagerstätte Salar de Atacama gerät durch Frischwassermangel und die dadurch limitierte Pumprate allmählich an ihre Produktionsgrenzen und Genehmigungsgrenzen.

- Den großen Fokus auf Produktionswachstum durch australische Spodumenproduktion sehen wir als unvorteilhaft, da dieser nicht direkt zu unserem Investmentansatz passt.

- SQM erwirtschaftete 2023 zwar mit 69% den Großteil seines Umsatzes mit Lithium, allerdings ist das Unternehmen dennoch kein reines Lithium-Pure-Play.

- Der bis jetzt noch nicht im Detail ausgehandelte Zwangskooperationsvertrag mit CODELCO birgt für uns Unsicherheit, wodurch das grundsätzlich zwar attraktive Unternehmen für uns aktuell nicht in Frage kommt.

- Falls es dem Unternehmen nicht gelingen sollte ein annehmbares JV-Verhältnis mit CODELCO bis 2030 zu verhandeln, droht das Risiko, dass die Bergbaulizenz dann ausläuft.

Folglich ist auch SQM für uns nicht erste Wahl.

Arcadium Lithium (Favorit)

Klarer Fokus auf starkes Produktionswachstum in der Lithiumkarbonatwertschöpfungskette ("aus Salzwasser") in Argentinien sowie Lithiumspodumenbergbauprojekte und einem Lithiumspodumenraffinerieprojekt in Kanada und somit in direkter Marktnähe zu den USA - was das Unternehmen trotz der Spodumenwertschöpfungskette unserer Ansicht nach in eine gute Verhandlungsposition bringt um mit nordamerikanischen Abnehmern, die an einer sehr sicheren Lieferkette interessiert sind, Abnahmeverträge mit Mindestabnahmepreis zu verhandeln. (Für weitere Informationen siehe diese Analyse)

Ergebnis: Von allen Unternehmen, die prinzipiell unsere Investmentkriterien erfüllen, erfüllt Arcadium Lithium diese am besten und sticht durch seine äußerst attraktive Wachstumspipeline sowie durch die im direkten Vergleich am geringsten eingeschätzten regulatorischen Risiken hervor. (Ein regulatorisches Restrisiko bleibt aber dennoch definitiv bestehen!)

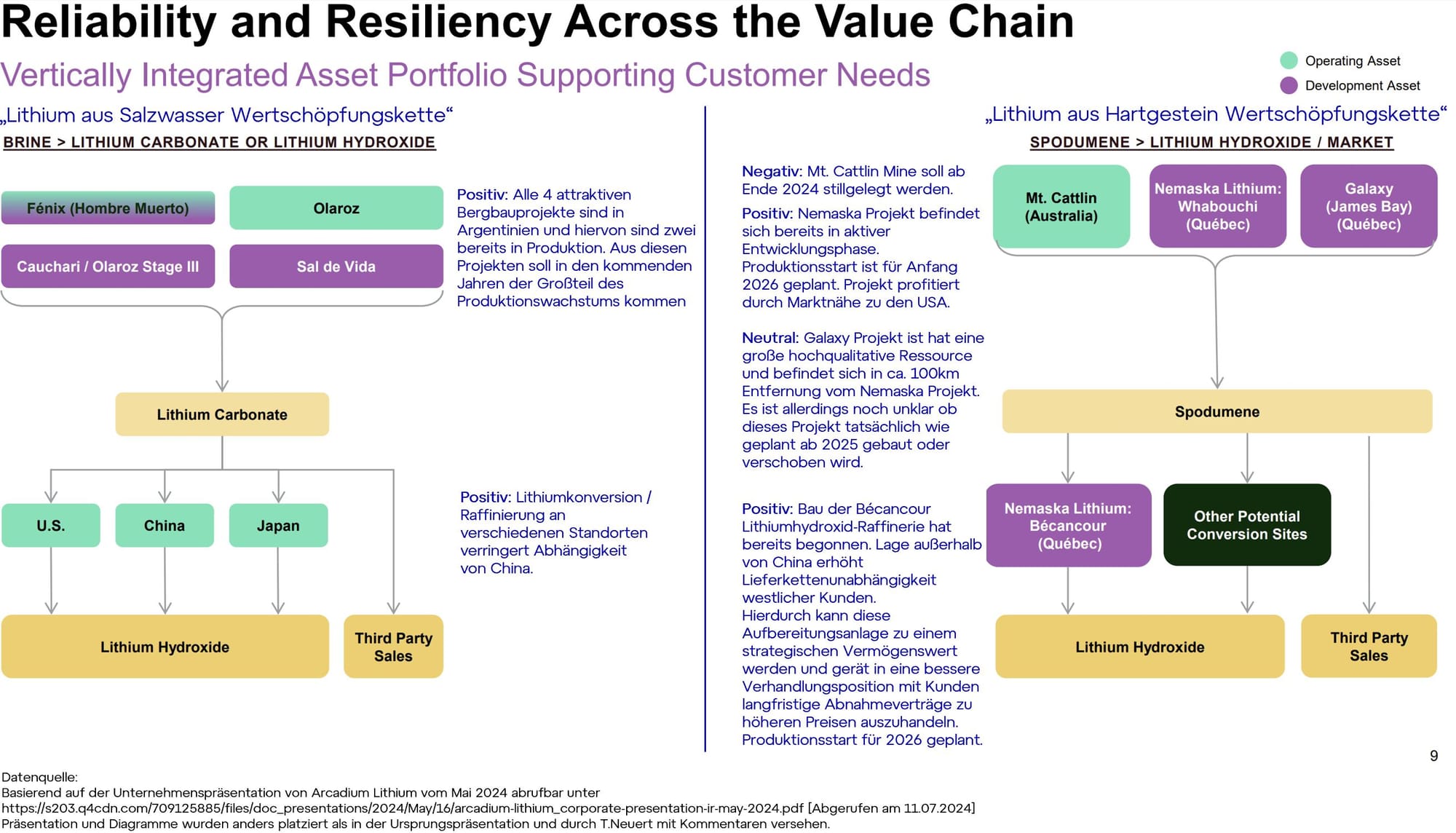

Wie bereits im Artikel "Lithium ist elektrisierend" präsentiert, sehen wir den Vorteil der Lithiumkarbonatwertschöpfungskette ("aus Salzwasser") darin, dass dieses Produkt als "Universalrohstoff" zu allen bedeutenden Lithiumsorten konvertiert bzw. raffiniert werden kann.

Im Gegensatz dazu sehen wir es aber nicht als wirtschaftlich praktikabel an, Lithiumhydroxid der Lithiumspodumenwertschöpfungskette zu Lithiumkarbonat zu konvertieren! Somit haben Produzenten, die sich zu stark auf die Lithiumspodumenwertschöpfungskette konzentrieren, in unseren Augen deutlich weniger Flexibilität und hierdurch ein höheres Risiko! Folglich bevorzugen wir Produzenten der Lithiumkarbonatwertschöpfungskette.

Andere große Lithiumunternehmen, die aber nicht zu unseren Investmentkriterien passen sind z.B.:

Independence Group

Ist an der sehr hochqualitativen Greenbushes Mine in Australien beteiligt, die Spodumen zu sehr niedrigen Produktionskosten produziert. Zudem entwickelt das Unternehmen eine Lithiumhydroxitraffinerie in Australien. Dadurch, dass die Lithiumproduktion und die Wachstumsprojekte zu 100% auf die Lithiumspodumenwertschöpfungskette ausgerichtet ist, passt das Unternehmen nicht zu unserem Investitionsansatz. Denn sollte im Lithiumhydroxitmarkt in Zukunft größere Überkapazität als im Lithiumkarbonatmarkt entstehen, wäre es voraussichtlich nicht wirtschaftlich praktikabel, Lithiumhydroxit zu Lithiumkarbonat zu konvertieren! Es könnte dem Unternehmen also drohen "auf seinem Lithiumspodumen sitzen zu bleiben". Das heißt dieses Unternehmen kann seine Produkte (mit Ausnahme des technischen Spodumens) nur in die Lithiumhydroxitwertschöpfungskette liefern und ist uns deshalb nicht diversifiziert genug. Zudem betreibt das Unternehmen (hochqualitative) Nickelminen, ist dadurch aber kein Lithium-Pure-Play.

Pilbara Minerals

Ähnlich wie bei Independence Group passt das Unternehmen aufgrund seines Fokus auf die Lithiumspodumenwertschöpfungskette nicht zu unserem Investmentansatz.

Mineral Resources

Ähnlich wie bei Independence Group passt das Unternehmen aufgrund seines Fokus auf die Lithiumspodumenwertschöpfungskette nicht zu unserem Investmentansatz. Zudem produziert das Unternehmen u.a. Eisenerz und ist somit kein Lithium-Pure-Play.

Sayona Mining

Ähnlich wie bei Independence Group passt das Unternehmen aufgrund seines Fokus auf die Lithiumspodumenwertschöpfungskette nicht zu unserem Investmentansatz.

3. Fundamental: Perspektiven

Arcadium Lithium

Uns gefällt an Arcadium Lithium u.a. folgendes:

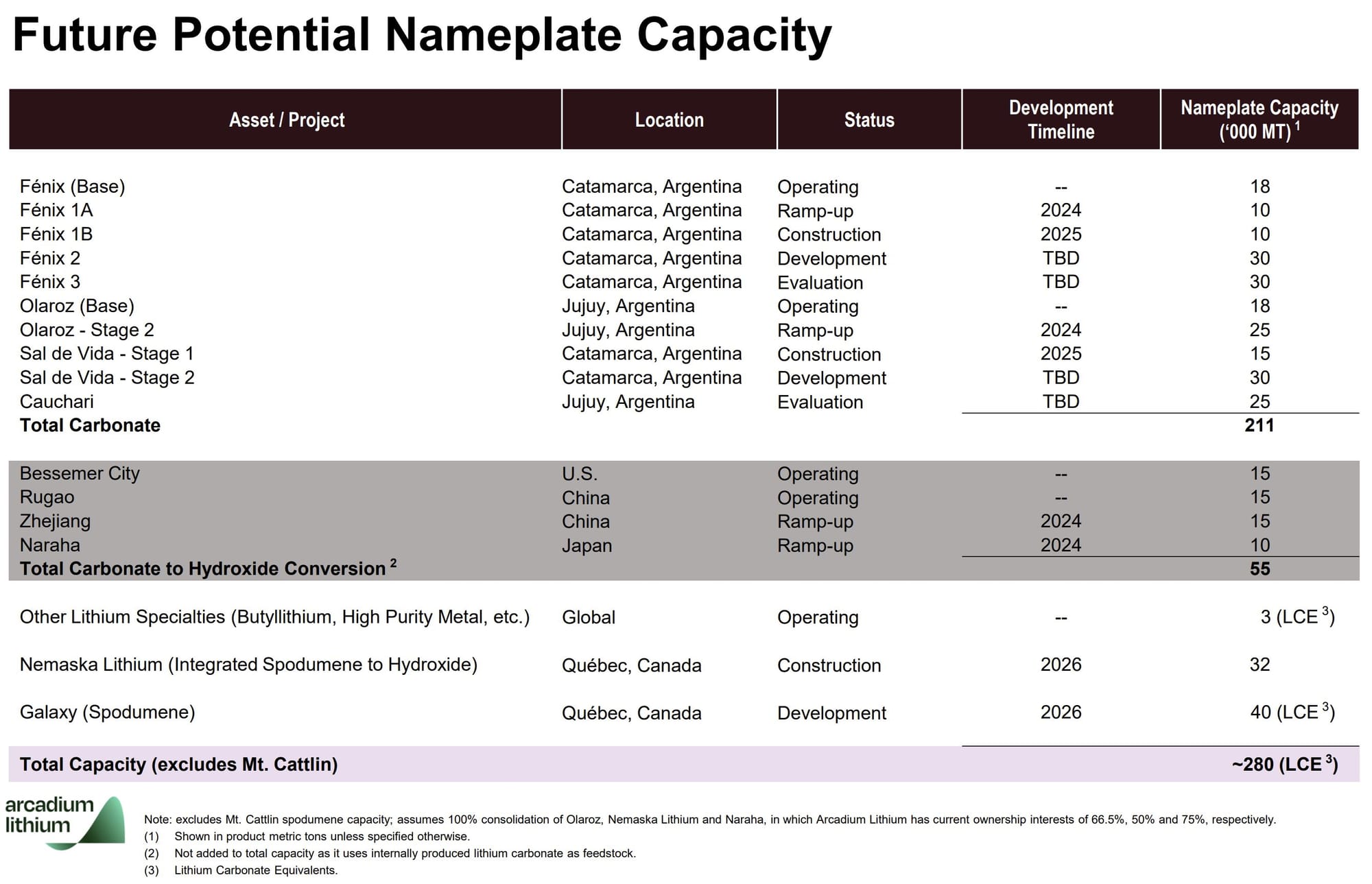

- Arcadium Lithium hat eine volle Wachstumspipeline attraktiver Projekte. In dieser Analyse gehen wir zwar nicht davon aus, dass das Unternehmen bis Ende 2026 eine Produktionskapazität von 170.000 t LCE p.a. erreichen wird und legen unserer Bewertung ein Produktionskapazitätswachstum hin zu 122.509 t LCE p.a. zu Grunde. Dennoch schätzen wir auch ein Wachstum hin zu diesem Wert als sehr attraktiv ein.

- Die Wachstumsprojekte des Unternehmens fokussieren sich ganz klar auf die "Lithiumgewinnung aus Salzwasser in Argentinien". Arcadium Lithium hat in Argentinien Projekte mit einem Minenleben von mehreren Jahrzehnten.

- Das Unternehmen hat eine diversifizierte Wertschöpfungskette - mit strategisch sinnvoller Ausrichtung auf Lithiumkarbonat sowie auf die Produktion von Lithiumspodumen mit anschließender Raffinierung zu Lithiumhydroxid in Kanada und damit in unmittelbarer Nähe zum attraktiven US-Markt.

- Im Branchenverglich sehen wir, dass die Wachstumsprojekte von Arcadium Lithium zu Projektkategorien gehören, die wettbewerbsfähige Produktionskosten haben. So bestätigt auch der Blick auf die Machbarkeitsstudien der argentinischen Projekte, dass diese Projekte voraussichtlich zu den Lithiumminen mit den weltweit niedrigsten Produktionskosten gehören werden. Die kanadischen Projekte werden zwar höhere Produktionskosten haben, hier profitiert Arcadium Lithium aber davon, dass ein bedeutender Anteil der Produktion integriert an einem eigenen Aufbereitungsstandort (der Bécancour Raffinierie) weiterverarbeitet werden soll und dass das Unternehmen durch die Marktnähe zu den USA in eine gute Verhandlungsposition gerät Abnahmeverträge zu attraktiven Konditionen zu verhandeln (z.B. mit Mindestabnahmepreis bzw. Vorauszahlung für Lithiumlieferung etc.).

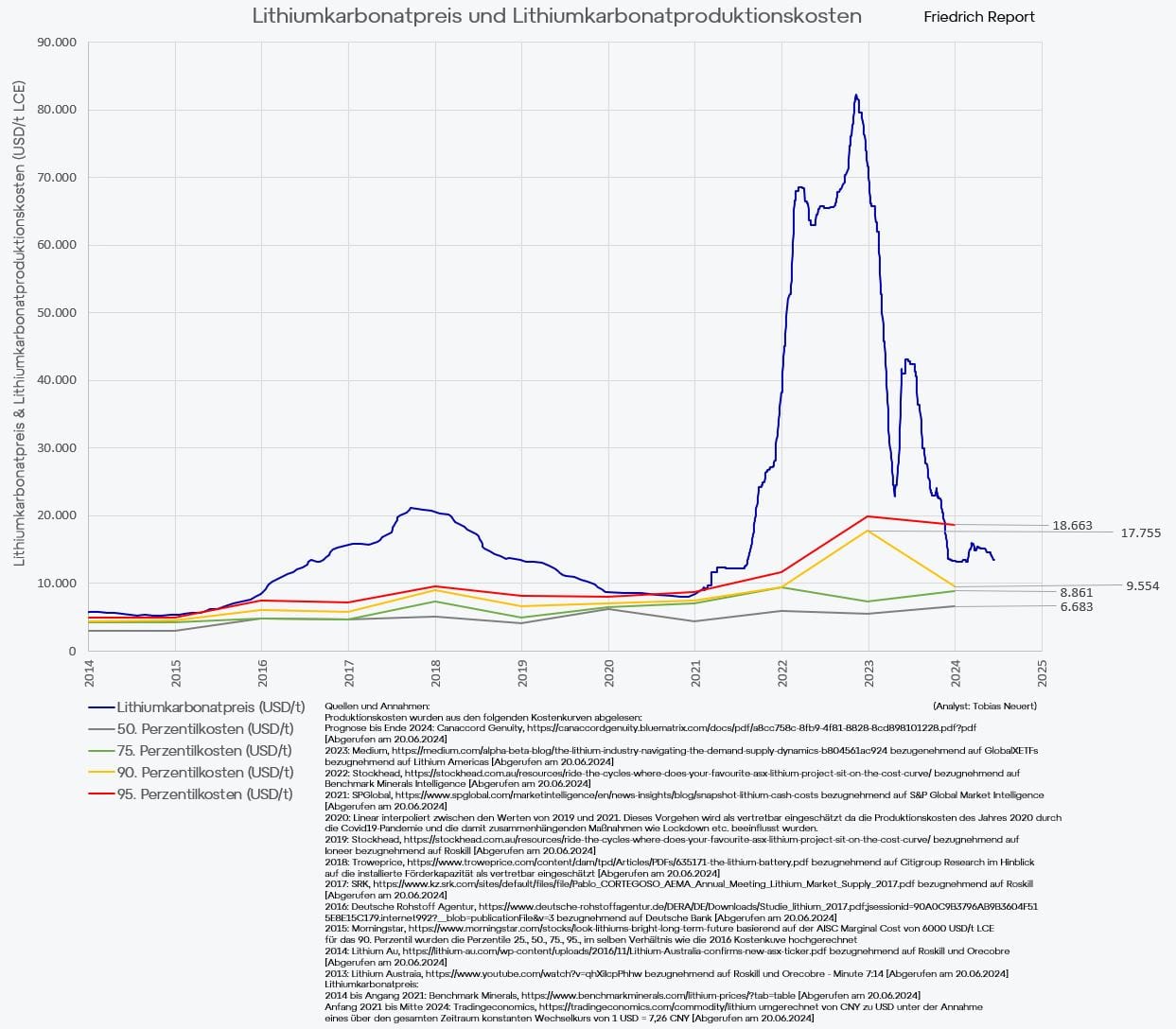

Beim Blick auf die Produktionskostenanalyse fällt auf, dass sich die Produktionskosten (AISC) von Arcadium Lithium, die wir im verrechneten Durchschnitt aller Projekte im Hinblick auf die Expansion bis Ende 2026 mit ca. 8.024 USD/t einschätzen, unterhalb des 90. Perzentils der weltweiten Lithiumkarbonatproduktionskosten von 8.861 USD/t befinden. Da der Lithiumpreis im Betrachtungszeitraum das 90. Perzentil der globalen Produktionskosten (wenn 10% des weltweiten Lithiums mit Verlust gefördert werden) nie langfristig unterschritt und anschließend wieder anstieg, sehen wir Arcadium Lithium von den Produktionskosten her aus jetziger Sicht solide und wettbewerbsfähig positioniert.

Einschätzung: Wir sehen Arcadium Lithium als das attraktivste an einer westlichen Börse gelistete Lithium-Pure-Play Unternehmen, das von großen, hochqualitativen Lagerstätten und den dadurch einhergehenden sehr guten Wachstumsaussichten sowie durch die hohen Skaleneffekte und im Branchenvergleich attraktiven Produktionskosten profitiert.

Projekte:

Argentinien

In Argentinien besitzt das Unternehmen die attraktiven Projekte

Standort: Salar del Hombre Muerto

Projekt Fenix und Projekt Sal de Vida

Am Projekt Fenix wird bereits jetzt Lithiumkarbonat mit Batteriequalität hergestellt.

Im Projekt Fenix kommt bereits jetzt die innovative DLE-Technologie zum Einsatz. Dieser Produktionsstandort ist aufgrund der Abbau- und Aufbereitungstechnologie weltweit führend.

Standort: Salar de Olaroz

Projekt Olaroz und Projekt Cauchari (Herstellung von technischem Lithiumkarbonat)

Zudem besitzt Arcadium Lithium die Technologierechte um in Zukunft das innovative ILiAD DLE Verfahren einsetzen zu können und somit z.B. Wasser zu sparen, was wiederum eine Produktionskapazitätserhöhung ermöglichen könnte. Zum ersten Einsatz der Technologie, die das am Standort Fenix bereits verwendete DLE Verfahren noch weiter optimieren könnte, könnte es bereits 2025 kommen.

Kanada

Whabouchi Mine

- Mine im Bau - Abbaustart für Anfang 2026 geplant

Bécancour Raffinerie zur Herstellung von Lithiumhydroxid aus "hauseigenem" Spodumen von der Whabouchi Mine

- Raffinerie im Bau - Produktionsstart für 2026 geplant

- Abnahmevertrag mit Ford für Zeitraum von 11 Jahren geschlossen für 13.000 Tonnen Lithiumhydroxid pro Jahr.

Galaxy Mine

- Mine im fortgeschrittenen Genehmigungsverfahren

USA, China, Japan

Raffinerien & Feinaufbereitungsanlagen

Das Lithiumunternehmen Arcadium Lithium profitiert von eigenen Raffinerien und Feinaufbereitungsanlagen in den USA, China und Japan durch eine integrierte Wertschöpfungskette, die eine stärkere Kontrolle über Produktionsprozesse und Qualitätsstandards ermöglicht. Dies reduziert Abhängigkeiten von externen Dienstleistern und verringert potenzielle Lieferkettenunterbrechungen. Zusätzlich optimiert es die Kostenstruktur und erhöht die Gewinnmargen durch effiziente Ressourcennutzung und niedrigere Transportkosten durch bessere Planbarkeit von Großtransporten.

Spezialtechnologien (Innovation)

- Arcadium Lithium bringt seine hauseigene LIOVIX Technologie, ein Speziallithium für 3D Druckanwendungen, in ein "joint development agreement" ein, in das unserer Ansicht nach hochinnovative Batterieforschungsunternehmen Sakuu Corporation. Sakuu hat mit Hilfe dieser Technologie bereits Solid-State Lithiumbatterien im 3D Druckverfahren erstellt. Durch die bessere Platzausnutzung sowie die hohe Energiespeicherfähigkeit halten wir diese Batterietechnologie für aussichtsreich. Während die Technologien von Sakuu bis 2030 die Aussicht haben die Lithiumnachfrage zu erhöhen, forscht Sakuu auch an lithiumlosen 3D gedruckten Batterien, die sich im Falle weiterer Forschungserfolge ab 2030 aber auch negativ auf die Lithiumnachfrage auswirken könnten.

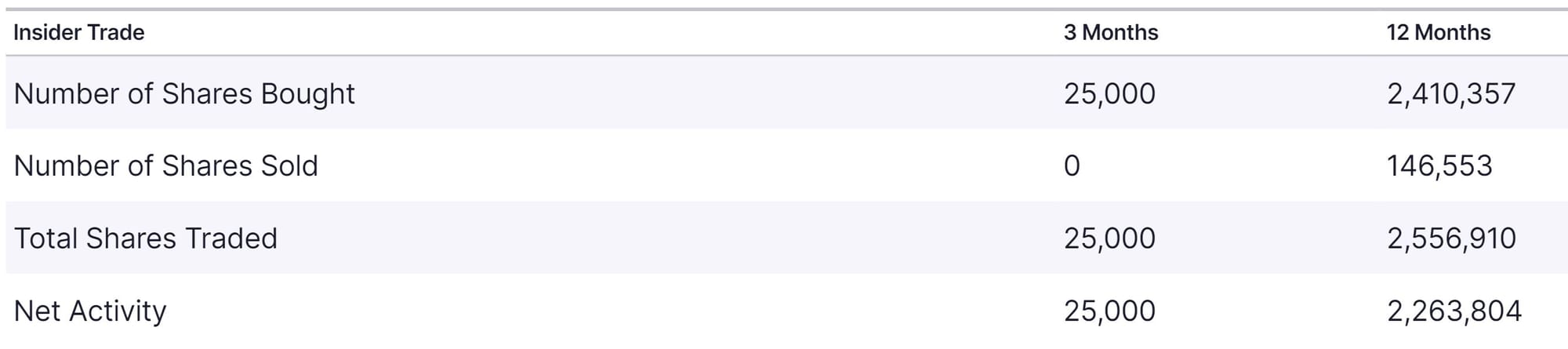

4. Fundamental: Insidertransaktionen & Management

- Wir sehen, dass die Häufigkeit der Insiderkäufe (bzw. Akquisitionen) die Insiderverkäufe in dem Betrachtungszeitraum deutlich übersteigen. Dies gefällt uns.

- Wir gewinnen den Eindruck, dass Insider an eine gute Zukunft des Unternehmens glauben.

- Zudem deuten wir die Insiderkäufe direkt an der Börse, die im Mai und Juni 2024 stattgefunden haben, als positiv. Dies könnte darauf hindeuten, dass Insider die Aktie von Arcadium Lithium in einem Kursbereich zwischen 3,23 USD und 4,70 USD für unterbewertet einschätzen.

- Bei der Betrachtung der Eigentümerstruktur gefällt uns, dass der CEO Paul Graves über Eigentumsanteile in Höhe von aktuell ca. 3,1 Mio. USD verfügt. Dies ist einerseits zwar ein hoher Betrag, andererseits sind wir überrascht, dass der CEO trotz eines Gehalts von ca. 5 Mio. USD p.a. nicht noch mehr Aktien von Arcadium Lithium besitzt.

- Beim Blick auf Unternehmensentscheidungen in der Vergangenheit gewinnen wir anhand von mehreren Beispielen den Eindruck, dass sinnvoll mit Investorengeld umgegangen wird. Hier ein aktuelles Beispiel: Wir sehen den Entschluss des Managements die Unternehmen Allkem und Livent gegen Ende 2023 zu Arcadium Lithium zu fusionieren, als eine sehr gute strategische Entscheidung an, da wir hierdurch viele positive Synergieeffekte und Kosteneinsparungen erwarten. Wir erwarten sowohl in Argentinien als auch in Kanada positive Synergieeffekte. Zudem gefällt uns, dass das Unternehmen Wert auf eine integrierte Lithiumwertschöpfungskette legt. Ebenfalls gefällt uns, dass Arcadium Lithium bei der Verhandlung von Abnahmeverträgen darauf abzielt Mindestabnahmepreise durchzusetzen.

- Zudem werten wir es als positiv, dass namhafte Investmentgesellschaften wie Blackrock und Vanguard große (zusammen über 20%) der Unternehmensanteile an Arcadium Lithium halten.

- Insgesamt befinden sich ca. 54,5% der Aktien in den Händen von institutionellen Investoren, was uns zeigt, dass Arcadium Lithium ein sehr bedeutender "Player" im Lithiuminvestmentmarkt sein muss.

Einschätzung: Die Insidertransaktionen und die Eigentümerstruktur schätzen wir als tendenziell positiv ein.

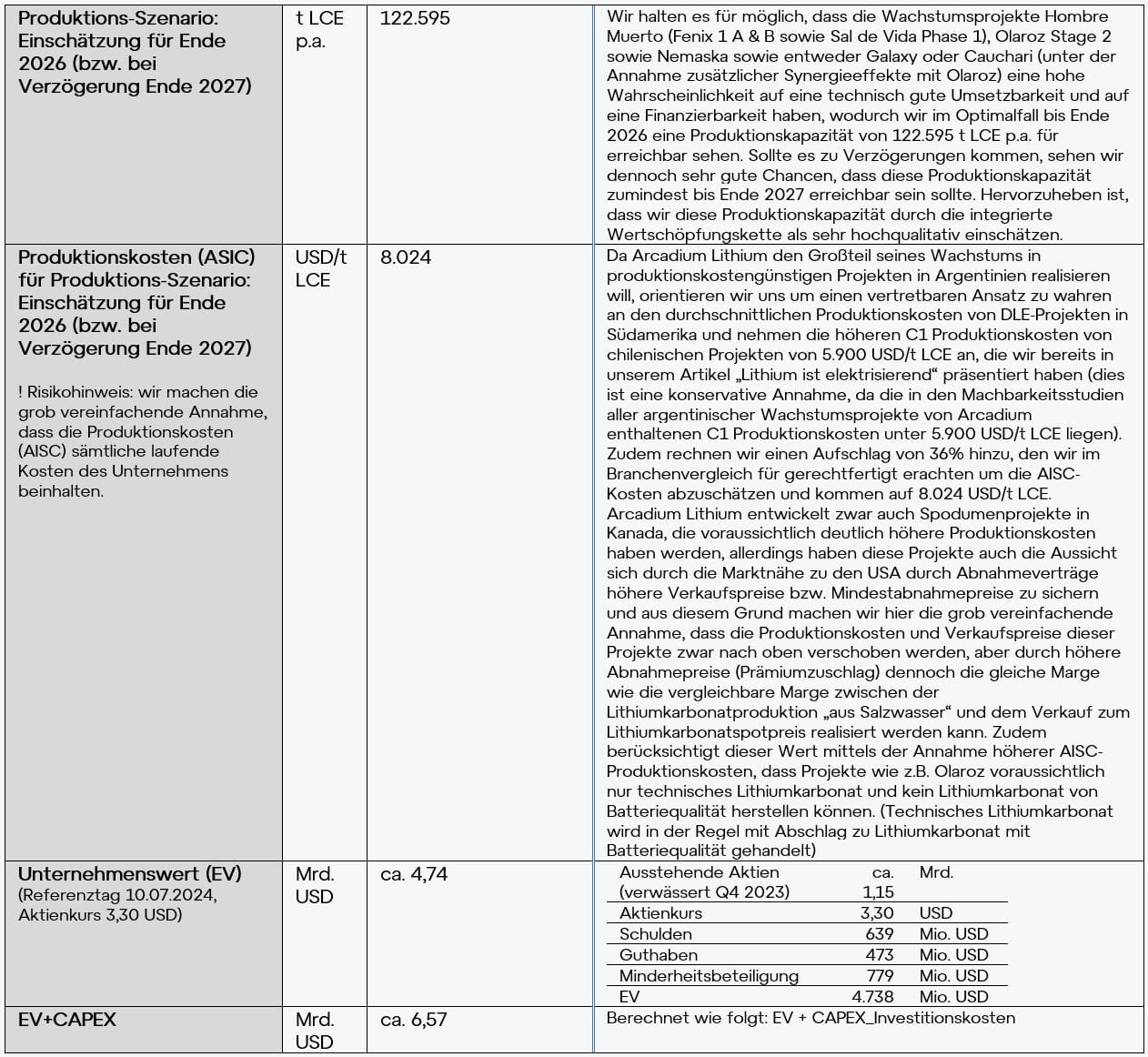

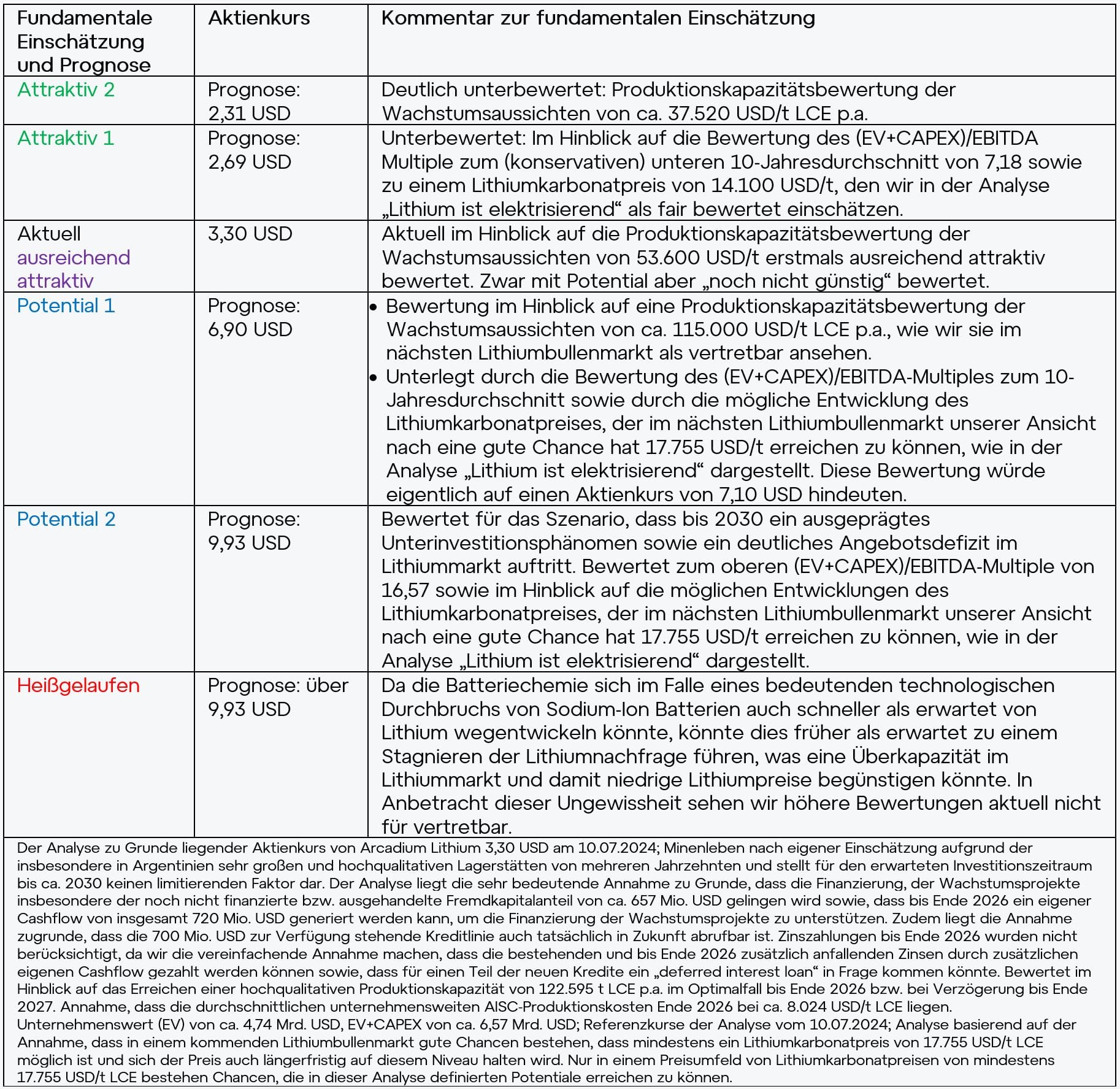

5. Fundamental: Einschätzung

Grundlegende Annahmen und Einschätzungen zur Bewertung:

Bewertung der Lithiumproduktionskapazität (LCE)

Wir bewerten Lithiumunternehmen bevorzugt im Hinblick auf ihre Produktionskapazität (z.B. im Branchenvergleich attraktive / niedrige Produktionskosten, operative Flexibilität, Qualität des verkaufsfähigen Produkts).

Im Hinblick auf die erwarteten Wachstumsaussichten berechnen wir die Produktionskapazitätsbewertung im Hinblick auf die Wachstumsprognose für 2026 von Arcadium Lithium, indem wir den Wert EV+CAPEX von 6,57 Mrd. USD durch 122.595 t LCE p.a. teilen und erhalten eine Produktionskapazitätsbewertung von ca. 53.600 USD/t LCE p.a..

Wir schätzen ein, dass die Produktionskapazität von SQM sowie von Albemarle von der aktuellen Qualität und von der Produktionskapazitätsbewertung her mit der zukünftigen Produktionskapazität von Arcadium Lithium vergleichbar sein sollte.

Wir haben hierfür in dem folgenden Chart für Albemarle und SQM die jährliche Lithiumkarbonatäquivalent-Produktionskapazität im Verhältnis zu dem historischen tagesaktuellen Unternehmenswert gesetzt. Wir erkennen, dass die Produktionskapazität des Unternehmens, die Investoren bereit waren in den Unternehmenswert der beiden Unternehmen einzupreisen, im Betrachtungszeitraum tendenziell abnahm. Wir schließen hieraus, dass eine hohe Chance besteht, dass sich dieser Trend auch in Zukunft fortsetzen kann. In dieser Hinsicht schätzen wir erst eine Produktionskapazitätsbewertung von ca. 55.000 USD als ausreichend attraktiv bewertet ein (unterer Trendkanal). Wir halten diesen Wert auch für Arcadium Lithium für repräsentativ. Während die Produktionskapazität von Albemarle und SQM aktuell noch höher bewertet ist, hat Arcadium Lithium mit seiner Produktionskapazitätsbewertung von 53.600 USD/t diese Zielmarke im Hinblick auf die Wachstumsaussichten bereits jetzt erreicht - wodurch Arcadium Lithium zum aktuellen Aktienkurs von 3,30 USD erstmalig ausreichend attraktiv bewertet eingeschätzt werden kann (aber noch nicht unterbewertet ist).

Wann würden wir Arcadium Lithium hingegen als deutlich unterbewertet einschätzen? Zu einer Produktionskapazitätsbewertung von ca. 55.000 USD/t LCE haben Albemarle und SQM im Durchschnitt noch ca. 30% Abwärtspotential. Sollte Arcadium Lithium, obwohl es bereits jetzt ausreichend attraktiv bewertet ist, dennoch wie die Branchenbegleiter Albemarle und SQM ebenfalls 30% abverkaufen, würden wir Arcadium Lithium bei einem Aktienkurs von 2,31 USD (-30%) als deutlich unterbewertet einschätzen. Dies würde für Arcadium Lithium rechnerisch einer Produktionskapazitätsbewertung von 37.520 USD/t entsprechen.

Welches Kurspotential halten wir bei Arcadium Lithium für möglich? Im Hinblick auf eine Produktionskapazitätsbewertung von ca. 115.000 USD/t LCE (oberer Trendkanal), wie wir sie im nächsten Lithiumbullenmarkt als vertretbar sehen, hat Arcadium Lithium unserer Ansicht nach Kurspotential hin zu einem Aktienkurs von 6,90 USD (ca. +109%)

Bewertung des vereinfachten Cashflow-Potentials

Ein Ansatz zur Bewertung des Cashflow-Potentials von Bergbauunternehmen ist z.B. zu berechnen, wie viele Jahre ein Unternehmen brauchen würde, um vor Steuern (brutto) seinen aktuellen Unternehmenswert (bzw. Unternehmenswert + CAPEX) wieder zu erwirtschaften. (Grob vereinfacht kann man dies damit vergleichen, wieviel Jahre eine Wohnung vermietet werden muss, um brutto wieder deren Kaufpreis zu erwirtschaften.)

So verhält es sich auch bei dem (EV+CAPEX)/EBITDA Multiple, wobei EV+CAPEX vereinfacht mit dem Kaufpreis einer Wohnung verglichen werden kann und EBITDA mit den Mieteinnahmen vor Steuern.

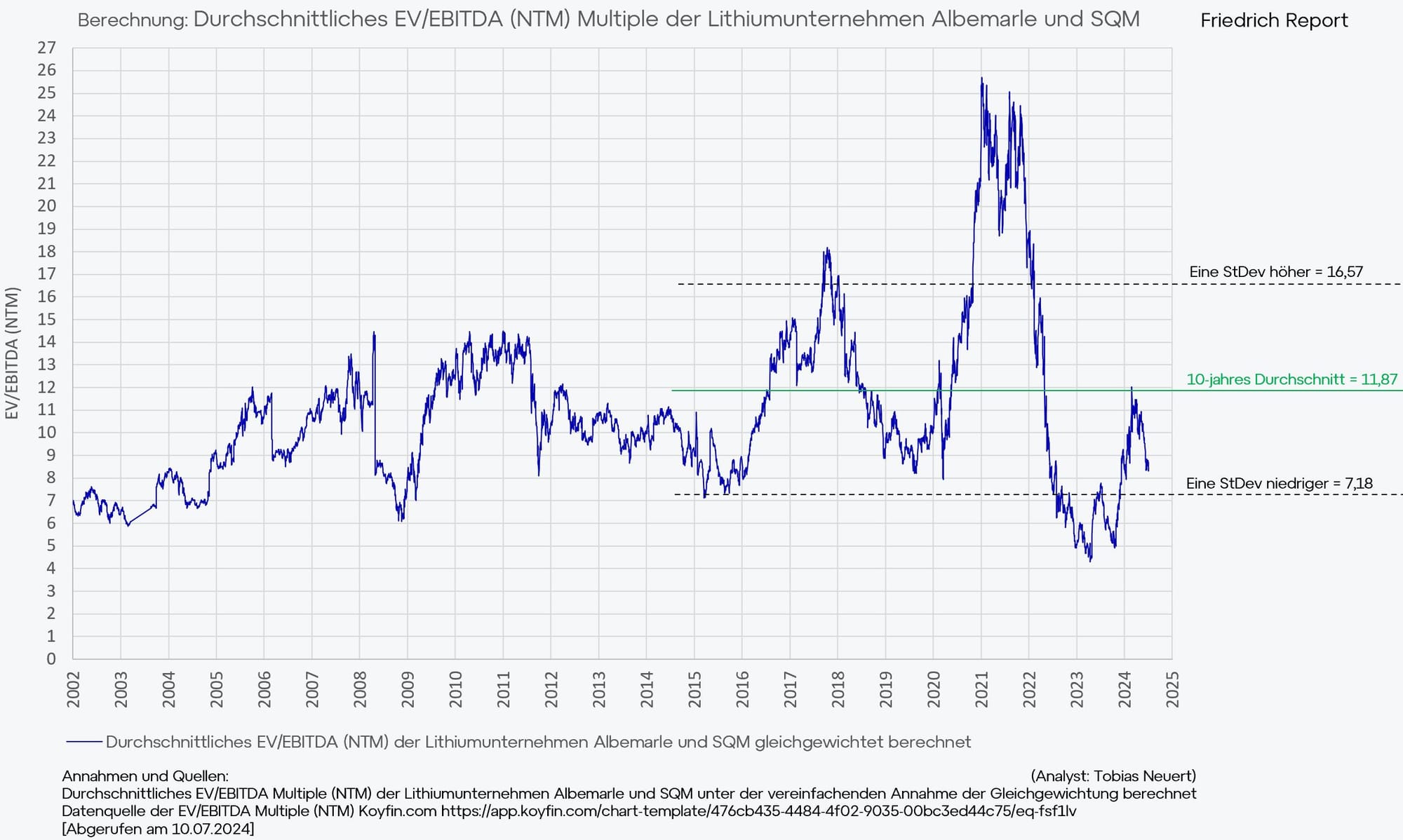

Um das Unternehmen Arcadium Lithium nach diesem Verfahren bewerten zu können, orientieren wir uns erneut an den Vergleichsunternehmen Albemarle und SQM, die wir als repräsentativ einschätzen. Im folgenden Chart haben wir den tagesaktuellen, gleichgewichteten Mittelwert der Multiple der beiden Unternehmen berechnet.

In Anbetracht der prognostizierten Produktionskapazität von 122.595 t LCE p.a., einem für den nächsten Lithiumbullenmarkt prognostizierten LCE-Preis von 17.755 USD/t (siehe Potential 1 im Artikel "Lithium ist elektrisierend") und den als repräsentativ eingeschätzten Produktionskosten von 8.024 USD/t LCE sehen wir Arcadium Lithium aktuell im Hinblick auf die Wachstumsaussichten mit einem (EV+CAPEX)/EBITDA Multiple von 5,52 bewertet.

Wir sehen die (EV+CAPEX)/EBITDA Multiplebewertung der Vergleichsunternehmen Albemarle und SQM für Arcadium Lithium als repräsentativ an. Aufgrund seiner auf Argentinien sowie auf zum US-Markt nahen kanadischen Projekte fokussierten hochqualitativen Wachstumspläne halten wir eine Bewertung von Arcadium Lithium zum 10-Jahresdurchscnitt von 11,87 für vertretbar. Hieraus ergibt sich ein Neubewertungspotential von 5,52 hin zum 10-Jahresdurchschnitt von 11,87 von ca. 115% (hin zu einem Aktienkurs von 7,10 USD/Aktie).

Sollte es im Zeitraum bis 2030 gar aufgrund eines ausgeprägten Unterinvestitionsphänomens erneut zu einem deutlichen Angebotsdefizit im Lithiummarkt kommen, würden wir in diesem Szenario auch eine Bewertung zum oberen 10-Jahres Multiple von 16,57 für möglich halten, was einem Aktienkurs von 9,93 USD (ca. +201%) entsprechen würde.

Wann wäre Arcadium Lithium unserer Ansicht nach fundamental unterbewertet? Wir nehmen hierfür einen mittelfristig konstanten Lithiumpreis von 14.100 USD/t LCE an, zu dem wir in unserer Analyse "Lithium ist elektrisierend" den Lithiumpreis als fair bewertet ansehen und bewerten das Unternehmen im Hinblick auf die Produktionskapazität von 122.595 t LCE p.a. sowie AISC-Produktionskosten von 8.024 USD/t zum unteren Bewertungsmultiple von 7,18. Dieses Szenario würde einen Aktienkurs von 2,69 USD (-18,5%) rechtfertigen.

(Da wir im Lithiumbereich die hochqualitative Produktionskapazität der Unternehmen als den entscheidenden Faktor ansehen, halten wir die Erkenntnisse der zwei Analysemethoden: Produktionskapazitätsbewertung & EV/EBITDA Bewertung für aussagekräftig und führen in dieser Analyse keine P/NAV Bewertung durch).

Zusammenfassung der Fundamentaleinschätzung von Arcadium Lithium

6. Fundamental: Kritik und Risiken

! Der Aktienkurs des Unternehmens kann insbesondere durch einen fallenden Lithiumpreis sowie durch eine „risk-off“-Phase der Aktienmärkte in Mitleidenschaft gezogen werden bzw. unter einem fallenden Lithiumpreis durch eine in den kommenden 12 Monaten erwartete Lithiumüberkapazität leiden. Auch ein Abverkauf der Aktie unterhalb des fundamental „deutlich unterbewerteten Niveaus“ von 2,31 USD kann nicht ausgeschlossen werden.

! Diese Analyse beruht auf der Annahme, dass bis Ende 2026 (bzw. bei Verzögerung bis Ende 2027) eine Produktionskapazität von 122.595 t LCE p.a. erreicht werden kann und hierfür ca. 2,55 Mrd. USD CAPEX Investitionskosten erforderlich sind. Sollte die Produktionskapazität bis dahin nicht erreicht werden können oder die CAPEX-Investitionskosten durch Inflation auf einen höheren Wert ansteigen, kann dies die Aussagekraft der Analyse sehr negativ beeinflussen und sich sehr negativ auf den Aktienkurs von Arcadium Lithium auswirken.

! Finanzierungsschwierigkeiten sind möglich: Das Unternehmen hat einen Finanzierungsbedarf von ca. 2,55 Mrd. USD für die Wachstumsprojekte bis Ende 2026 (bzw. bei Verzögerung bis Ende 2027). Wir sind zwar optimistisch, dass es gelingen sollte den Finanzierungsbedarf zu decken bzw. durch Joint-Venture Vereinbarungen bzw. Abnahmevereinbarungen etc. anderweitig zu stemmen - sollte dies entgegen unserer Prognose nicht möglich sein diesen Finanzierungsbedarf zu stemmen und insbesondere nicht die ca. 657 Mio. USD noch ungeklärter Kapitalherkunft zu akzeptablen Konditionen zu "beschaffen", so droht dem Unternehmen eine Finanzierungslücke, die sich sehr negativ auf den Aktienkurs auswirken kann. Zudem falls es bis Ende 2026 nicht gelingt insgesamt ca. 720 Mio. USD aus eigenem Cashflow zu erwirtschaften (was im Durchschnitt einem Quartalscashflow von 72 Mio. USD entsprechen würde), droht ebenfalls eine Finanzierungslücke, die sich ebenfalls sehr negativ auf den Aktienkurs auswirken kann.

! Aktionärsverwässerung ist möglich: Wir erwarten zwar, dass sich Aktionärsverwässerung in einem akzeptablen Rahmen halten wird, da für das Unternehmen aufgrund seiner Größe und der strategischen Lage seiner hochqualitativen Wachstumsprojekte in Kanada und Argentinien auch andere Finanzierungsoptionen wie z.B. Kredite, JV-Verträge, Abnahmevereinbarungen mit Vorauszahlung in Frage kommen - dennoch können wir nicht ausschließen, dass z.B. in einem Rezessionsszenario/Krisenszenario keine andere Wahl bleiben könnte als hohe Geldbeträge mittels Kapitalerhöhungen zu finanzieren. Dies würde den Aktienkurs von Arcadium Lithium voraussichtlich sehr negativ beeinflussen.

! Politisches Risiko "ausbleiben der Grünen Wende": Sollten in den kommenden Jahren immer mehr konservative Politiker (wie z.B. Donald Trump in den USA) an die Macht kommen, besteht die Möglichkeit, dass sich die "Grüne Wende" verlangsamt, da die existierenden, zum Teil repressiven Maßnahmen, die dazu gedacht sind Menschen und Unternehmen so lange (finanziell, politisch, moralisch etc.) unter Druck zu setzen bis diese sich "grünkonform" verhalten, wegfallen könnten. Dies könnte zu einer geringeren Nachfrage nach Elektroautos und Batteriespeichern als prognostiziert führen, wodurch der Lithiummarkt voraussichtlich länger als erwartet im Überangebot sein würde. Dies kann sich negativ auf den Lithiumpreis und auf Arcadium Lithium auswirken. Andererseits haben bestimmte Elektrofahrzeughersteller wie z.B. Tesla es aber auch geschafft einer breiten Kundschaft die Vorteile der Elektromobilität aufzuzeigen (schnelle Beschleunigung, wartungsarme Fahrzeuge, geringe Kosten beim Aufladen etc.). Unserer Ansicht nach könnten Elektrofahrzeuge deshalb in den kommenden Jahren trotz einer sich verlangsamenden gründen Wende dennoch gute Verkaufsaussichten haben. Sollte die Nachfrage nach Elektrofahrzeugen allerdings dennoch deutlich zurückgehen, könnte der Aktienkurs von Arcadium Lithium darunter stark leiden.

! Politischer Umsturz in Argentinien vor den nächsten regulären Wahlen 2027: Sollte es in Argentinien vor den nächsten Präsidentschaftswahlen 2027 einen politischen Umsturz geben oder vorgezogene Neuwahlen, bei denen der wirtschaftsliberale Präsident Javier Milei die Macht verliert, könnte sich dies negativ auf das regulatorische Umfeld der argentinischen Projekte von Arcadium Lithium auswirken, worunter ggf. auch der Aktienkurs von Arcadium Lithium leiden könnte.

! Regulatorische Unberechenbarkeit und Steuererhöhungen in Argentinien oder Kanada sind ein nicht zu vernachlässigendes Risiko. Allerdings sehen wir die Regierung des wirtschaftsliberalen argentinischen Präsidenten Javier Milei als bergbaufreundlich an.

! Geopolitisches Risiko China: Zwei der insgesamt vier Feinaufbereitungsanlagen / Raffinerien von Arcadium Lithium befinden sich in China (ca. die Hälfte der Feinaufbereitungs- / Raffineriekapazität). Sollte es aufgrund von geopolitischen Spannungen mit China nicht mehr möglich sein die Anlagen zu betreiben oder ungehindert zu importieren/exportieren, kann dies Arcadium Lithium negativ beeinflussen. Zudem könnte das Unternehmen in diesem Fall seinen Lieferzusagen von diesen Anlagen ggf. nicht mehr nachkommen. Allerdings besitzt das Unternehmen auch weltweit seltene Feinaufbereitungsanlagen / Raffinerien außerhalb Chinas, nämlich in den USA und in Japan. Da der Weltmarkt sehr stark von chinesischen Feinaufbereitungsanlagen / Raffinerien abhängig ist, wäre es allerdings denkbar, dass ein geopolitisch bedingter Rückgang der chinesischen Produktion die Preise von Lithium mit Batteriequalität, das außerhalb von China hergestellt wird, stark erhöhen könnte - wodurch Arcadium Lithium ggf. auch über einen "Hedge" verfügen könnte. Grundsätzlich stellt die Lage der zwei bedeutenden Anlagen in China allerdings ein geopolitisches Risiko dar.

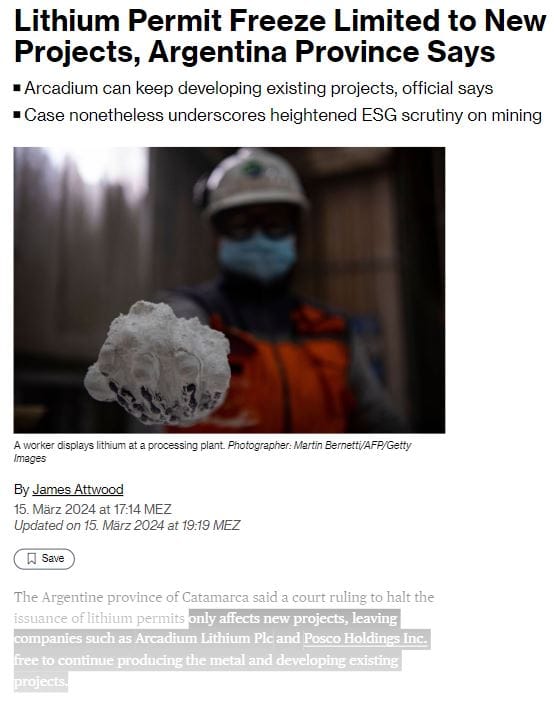

! Probleme bei dem Erhalt einer Bergbaulizenz für Neuprojekte: Im argentinischen Bundesstaat Catamarca, in dem sich die Arcadium Lithium Projekte Fénix und Sal de Vida (beide am Standort Salar del Hombre Muerto) befinden hat ein Gericht entschieden, dass keine Genehmigungen für neue Lithiumprojekte mehr erteilt werden dürfen. Der Grund hierfür ist hauptsächlich der hohe Wasserverbrauch von Lithiumprojekten, der den lokalen Grundwasserspiegel absinken lassen kann. Nach dem jetzigen Stand sind die aktuellen Projekte sowie die Wachstumsprojekte von Arcadium Lithium hiervon aber nicht betroffen. Es könnte sogar sein, dass sofern die weiteren Projekte von Arcadium Lithium hiervon auch in Zukunft nicht betroffen werden - Arcadium Lithium hiervon profitieren könnte, da andere Lithiumunternehmen die attraktiven Lithiumvorkommen dieses Bundesstaats nicht mehr explorieren und abbauen dürfen. Dies könnte sich darauf auswirken, dass die Produktionssteigerungen am Lithiumkarbonatmarkt geringer als erwartet ausfallen, was sich mittelfristig positiv auf den Lithiumkarbonatpreis auswirken könnte. In anderen Worten: Arcadium Lithium könnte auch in Zukunft eines der ganz wenigen Großunternehmen sein, das "in den Genuss kommt" die äußerst attraktiven argentinischen Lithiumlagerstätten abbauen zu dürfen - und hätte damit weltweit ein "länger anhaltendes" Herausstellungsmerkmal.

Zudem ist Arcadium Lithium in der wassersparenden DLE-Lithiumgewinnungsmethode weltweit führend, wodurch wir uns gut vorstellen können, dass die Projektentwicklung von Arcadium Lithium sehr hohe Erfolgsaussichten hat. Andererseits können wir aber nicht garantieren, dass es in Zukunft nicht doch zu Problemen bei der Erteilung wichtiger Bergbaugenehmigungen kommt - in so einem Fall würde dies voraussichtlich sehr negative Auswirkungen auf den Aktienkurs von Arcadium Lithium haben.

Zudem möchten wir aber erwähnen, dass sich nicht alle attraktiven Wachstumsprojekte von Arcadium Lithium im Bundesstaat Catamarca befinden. So befinden sich die attraktiven Projekte Olaroz und Cauchari in der Nachbarprovinz Jujuy.

! Erdbeben, Bergrutsche, Tsunami oder andere Naturgefahren können wichtige Projektinfrastruktur in dem grundsätzlich erdbebengefährdeten Gebiet beschädigen, wodurch dem Unternehmen wichtige Einnahmen wegbrechen würden und das Unternehmen in finanzielle Bedrängnis geraten könnte.

! Auf Kooperation angewiesen: Das Unternehmen produziert am Projektstandort Olaroz nur technisches Lithiumkarbonat, das mit Abschlag zum Preis des Lithiumkarbonats von Batteriequalität verkauft werden muss. Sofern Arcadium Lithium dieses Produkt in die Batteriewertschöpfungskette liefern möchte, ist das Unternehmen darauf angewiesen, dass das technische Lithiumkarbonat zu Lithiumhydroxid weiterverarbeitet wird. Hierfür ist Arcadium Lithium auf seine eigenen Feinaufbereitungsanlagen / Raffinerien sowie auf die Feinaufbereitungsanlagen / Raffinerien von Drittunternehmen in China angewiesen. Dadurch dass Arcadium Lithium seine Lithiumprodukte verschifft, könnten auch ansteigende Frachtpreise das Unternehmen negativ beeinflussen. Sollte die notwendige Kooperation nicht möglich sein, würde dies den Aktienkurs von Arcadium Lithium voraussichtlich negativ beeinflussen.

! Sollte die argentinische Regierung (gegen Erwartungen) den Export von Lithiumkarbonat einschränken z.B. um den Aufbau einer lokalen Batteriebauinfrastruktur zu forcieren, könnte dies Arcadium Lithium deutlich negativ beeinflussen.

! Ein plötzlich absinkender Grundwasserspiegel kann bei Projekten in Argentinien im schlimmsten Fall zu einer umgehenden Stilllegung des Projekts führen.

! Die tatsächlichen Produktionskosten können höher ausfallen als die durchschnittlich 8.024 USD/t LCE, die in der Analyse angenommen wurden weil die AISC in der Praxis nicht alle Kosten des Unternehmens beinhalten. Wir weisen allerdings ausdrücklich darauf hin, dass unsere Analyse auf der Grundlage der AISC durchgeführt wurde. Zudem kann es zu darüberhinausgehender Produktionskosteninflation kommen. Sollten die tatsächlichen Produktionskosten höher ausfallen als die angenommenen, kann sich dies sehr negativ auf die Aussagekraft der Analyse auswirken.

Weitere Risiken (bitte genau durchlesen)

! Es bestehen allgemeine extrem hohe Risiken bei Rohstoffprojekten:

! Regulatorische, juristische und politische Risiken: Verlust der Eigentumsrechte des Konzessionsgebiets, Verstaatlichung, Risiken von umweltrechtlichen Auflagen, Exportverbote von Erzeugnissen, Verlust der Bergbau oder Explorationsgenehmigung, Importverbote von für das Projekt erforderlichen Gütern, Währungsschwankungen, Kapitalverkehrskontrollen, Änderung der Import- Exportsteuern, Strafzölle, Betriebsstopp durch schwere Arbeitsunfälle oder Umweltverschmutzung, Verbot diverser Abbaumethoden oder Aufbereitungsmethoden, Benennung neuer Umweltschutzgebiete, Einschränkungen durch Gesundheitsnotstand, politische Instabilität, Regierungswechsel durch Putsch, Verzögerung bei der Erteilung von Genehmigungen, Schwierigkeiten bei der Zufriedenstellung verschiedenster Interessensgruppen z.B. „First-Nations“, strengere ESG-Vorschriften.

! Geologische und physische Risiken: Beschädigung der Projektinfrastruktur durch Naturkatastrophen und Unwetter (z.B. Überschwemmungen, Stürme), Feuer, Wassereinbruch, Wassermangel, tatsächlicher Erzgehalt stellt sich als niedriger heraus, Mineralisierung stellt sich als weniger kontinuierlich als erwartet heraus, erhoffte weitere Explorationserfolge bleiben aus, Mineralisierung schwerer aufzubereiten als erwartet, Aufbereitungsmethode kann erwartete Ausbringung nicht erreichen, geplante Abbaumethode stellt sich als suboptimal heraus, höhere Konzentration unerwünschter Mineralien im Erz, höhere Produktionskosten als erwartet, höhere CAPEX-Investitionskosten als erwartet.

! Externe Risiken: Streiks, Behinderungen durch Protestierende, Arbeitskräftemangel, Gesundheitsnotstand, Krieg, Mord an Personal, Unternehmensfinanzierung zu unvorteilhaften Konditionen in einem Umfeld hoher Kreditzinsen und niedriger Liquidität an den Kapitalmärkten, Schwankungen der Rohstoffpreise, Wegfall von erhofften Fördergeldern, Übernahme des Unternehmens zu einem niedriger als erhofften Aktienkurs, stark steigende Frachtraten.

! Interne Risiken: Wertvernichtende Unternehmensführung durch das Management (z.B. hohe Aktionärsverwässerung ohne fundamentale Projektwertsteigerung), Selbstbereicherung durch das Management (z.B. unverhältnismäßig hohe Gehälter oder hohe Bezugsrechte), Veruntreuung von Unternehmenskapital, Verwicklung des Unternehmens in einen Bestechungsskandal, Verwicklung des Unternehmens in einen ESG-Skandal, Verzögerung bei der Projektentwicklung, wissentliches Verbreiten von Fehlinformationen durch das Unternehmen oder andere Projektbeteiligte, Insidertransaktionen, Betrug, Abschluss eines unvorteilhaften Royalty- oder Streamingvertrags, der die Wirtschaftlichkeit des Projekts gefährdet.

7. Charttechnik: Betrachtung von Arcadium Lithium

Dadurch, dass Arcadium Lithium als fusioniertes Unternehmen erst seit Anfang 2024 börsengelistet ist, haben wir aktuell noch nicht ausreichend Daten um eine aussagekräftige Chartanalyse durchführen zu können. Wir beobachten den Chartverlauf daher weiterhin und orientieren uns für die Definition von Kauftranchen daher vorerst ausschließlich an unseren fundamentalen Leveln.

Wir halten einen Einstieg in Arcadium Lithium in drei Tranchen für vertretbar:

Limit-Kauforder 1 bei Aktienkurs von 2,69 USD (fundamentales Level) [± 2% Toleranz]

Limit-Kauforder 2 bei Aktienkurs von 2,31 USD (fundamentales Level) [± 1% Toleranz]

Limit-Kauforder 3 definieren wir ggf. als Reaktion auf das zukünftige Chartbild und veröffentlichen hierzu ggf. ein Update

Wir weisen darauf hin, dass wir eine Strategie der Akkumulation von Aktien hochqualitativer Rohstoffunternehmen verfolgen, bei denen wir mittel- bis langfristiges Kurspotential sehen – eine positive Kursentwicklung aber definitiv nicht garantieren können. Wir gehen z.B. in diesem Fall bewusst das Risiko ein, dass Tranche 1 in dem Fall, dass der Kaufkurs von Tranche 2 angelaufen werden sollte, ca. 14% im Minus ist (gerechnet in USD) – würden dann aber die Chance sehen zu noch günstigeren Aktienkursen nachkaufen zu können.

Haftungsausschluss / Disclaimer

Risikohinweise und Haftung

Der vorliegende Friedrich Report wurde unter Anwendung des Rechts der Bundesrepublik Deutschland erstellt und richtet sich ausschließlich an Interessenten, die den Friedrich Report unter der Geltung des Rechts der Bundesrepublik Deutschland lesen oder beziehen wollen.

Die Informationen in diesem Friedrich Report stellen kein Angebot und keine Aufforderung zum Kauf oder Verkauf von Finanzinstrumenten oder zum Tätigen sonstiger Transaktionen in Bezug auf die im Friedrich Report enthaltenen Informationen dar. Der Erwerb der Finanzinstrumente, der in diesem Friedrich Report besprochenen Emittenten ist mit extrem hohen Risiken verbunden. Dieser Friedrich Report bildet keine ausreichende Grundlage für eine wohlinformierte Erwerbsentscheidung und Verkaufsentscheidung und erhebt auch nicht diesen Anspruch. Zudem weisen wir daraufhin, dass es sich bei diesen Informationen nicht um eine Finanzanalyse handelt. Interessenten, die in diesem Friedrich Report erwähnte Finanzinstrumente erwerben oder veräußern wollen, wird ausdrücklich empfohlen, sich weitergehend zu informieren und einen qualifizierten Fachberater hinzuzuziehen, wenn sie nicht selbst über ausreichende einschlägige Kenntnisse oder Erfahrungen, die mindestens auf dem Niveau eines qualifizierten Fachberaters sind, verfügen.

Die in diesem Friedrich Report verwendeten Informationen und Daten stammen von oder basieren auf Angaben der angegebenen Emittenten oder aus Quellen, die die Friedrich Report GmbH für glaubhaft und zuverlässig erachtet. Für die Korrektheit und Vollständigkeit dieser verwendeten Informationen und Daten sowie darauf basierende eigene Berechnungen, übernimmt die Friedrich Report GmbH kein Gewähr. Darüber hinaus übernimmt die Friedrich Report GmbH und die Autoren keine Haftung für die Richtigkeit des Inhalts. Wir können keine Gewähr für die Genauigkeit der im Friedrich Report dargestellten Diagramme und Daten zu Unternehmen, Rohstoffen, Devisen, Kryptowährungen und Aktienmärkten übernehmen. Grundlegende Informationen zu den verwendeten Bewertungskriterien, angewandten Methoden und dem, sofern nicht abweichend dargestellt, erwarteten Anlagehorizont (5-10 Jahre), finden Sie hier.

Besonders Investitionen im Rohstoffsektor unterliegen sehr oft hohen Schwankungen. Dies gilt insbesondere für Aktien mit geringer Marktkapitalisierung (Small Caps) und geringer Handelsliquidität und speziell für Explorationswerte sowie für alle börsennotierten Wertpapiere. Spezielle Risiken im Rohstoffsektor: Bei Investments im Rohstoffsektor (Explorationsunternehmen, Rohstoffproduzenten, Unternehmen die Rohstoffprojekte entwickeln) sind unbedingt zusätzliche Risiken zu beachten, die ausführlich in Punkt 6 der Analyse erläutert werden. Grundlegende Informationen zu den Risiken bei Investments im Rohstoffsektor finden Sie hier.

Wir weisen ausdrücklich darauf hin, dass Investitionen grundsätzlich mit hohen Risiken verbunden sind. Insbesondere Rohstoff- und Bitcoin-Investments sind hochvolatil und höchstgradig riskant. Um dieses Risiko etwas abzumildern, hat das Risikomanagement bei jedem Investor allerhöchste Priorität. Bitte lesen Sie dazu den folgenden Hinweis. Diesen finden Sie hier.

Des Weiteren bekennt sich die Friedrich Report GmbH dazu, die journalistischen Verhaltensgrundsätze und Empfehlungen des Deutschen Presserates in Bezug auf die Berichterstattung über Wirtschafts- und Finanzmärkte zu unterstützen. Im Rahmen ihrer Aufsichtspflicht wird die Friedrich Report GmbH sicherstellen, dass die Autoren und Redakteure diese Grundsätze und Empfehlungen einhalten.

Wir möchten darauf hinweisen, dass die Autoren möglicherweise Aktien der besprochenen Unternehmen besitzen können. Mitarbeiter des Friedrich Report haben private Kauf- aber auch Verkaufsabsichten und verfolgen das Ziel, durch Kauf und Verkauf der analysierten Aktien und Investmentprodukte private Gewinne zu erzielen. Hierdurch ergeben sich Interessenskonflikte. Es wird kein Beratungsvertrag zwischen dem Abonnenten und dem Leser des Friedrich Reports abgeschlossen. Unsere Einschätzungen zielen ausschließlich auf das Unternehmen selbst ab. Persönlichen Umstände und Anlageentscheidungen des Lesers und des Abonnenten können zu keinem Zeitpunkt berücksichtigt werden.

Soweit in diesem Friedrich Report Prognosen, Vorhersagen oder angestrebte Kursziele angegeben sind, sind diese als solche gekennzeichnet. Es wird hierfür auf die zugrunde gelegten wesentlichen Annahmen hingewiesen. Die Friedrich Report GmbH übernimmt keine Haftung für den Eintritt der in diesem Friedrich Report enthaltenen Prognosen, Vorhersagen oder Kursziele.

Soweit in diesem Friedrich Report Meinungen oder Empfehlungen aufgenommen sind, beziehen sich diese Angaben auf den Abschluss (den Analysestichtag) der Erstellung dieses Friedrich Reports (Erstellungsdatum, 24.00 Uhr). Entsprechendes gilt für in Meinungen oder Empfehlungen genannte Kurse von Finanzinstrumenten, soweit nicht anders angegeben. Die Friedrich Report GmbH entscheidet nach eigenem Ermessen, ob und wann sie diese Angaben aktualisiert. Eine Änderung der Angaben kann jederzeit und ohne Vorankündigung erfolgen. Wir behalten uns vor, Änderungen der Angaben jederzeit in den Bericht hinzuzufügen. Diese kennzeichnen wir mit einem entsprechenden Datum.

Offenlegung der Interessen:

Folgende Sachverhalte können bei der Friedrich Report GmbH im Zusammenhang mit Empfehlungen grundsätzlich zu Interessenkonflikten führen:

Kaufs- und Verkaufsabsicht Personen: Hiermit weisen wir darauf hin, dass die folgenden Ersteller oder an der Erstellung des Friedrich Reports Mitwirkende: Marc Friedrich, Tobias Neuert private Kauf- und Verkaufsabsichten der thematisierten / analysierten Aktie Arcadium Lithium (oder einem damit zusammenhängenden Finanzprodukt) haben, die darauf abzielen, einen Gewinn zu erzielen. Folgende Personen könnten private Kaufs- und Verkaufsabsichten der thematisierten / analysierten Aktie Arcadium Lithium haben: Marc Friedrich, Navid Unger, Aaron Mucke, Kenneth Strobel und Nicola Hahn.

Beteiligung Personen: Die folgenden Ersteller oder an der Erstellung des Friedrich Reports Mitwirkenden verfügen zum Zeitpunkt der Veröffentlichung dieser Analyse über Investments in Anteile, Positionen oder Finanzinstrumente des in diesem Friedrich Report thematisierten / analysierten Unternehmens Arcadium Lithium: Keine.

Kaufs- und Verkaufsabsicht Unternehmen: Hiermit weisen wir darauf hin, dass die Friedrich Report GmbH oder ein mit ihr verbundenes Unternehmen Kauf- und Verkaufsabsichten der analysierten Aktie Arcadium Lithium (oder einem damit zusammenhängenden Finanzprodukt) haben, die darauf abzielen einen Gewinn zu erzielen.

Beteiligung Unternehmen: Folgende mit der Friedrich Report GmbH verbundene Unternehmen halten Anteile an Arcadium Lithium: Keine.

Aufsicht: Der Friedrich Report ist bei der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) angemeldet.

Urheberrecht: © Copyright. Die in diesem Börsenbrief enthaltenen Informationen sind urheberrechtlich geschützt und dürfen ohne ausdrückliche schriftliche Genehmigung der Friedrich Report GmbH weder reproduziert, verteilt noch in irgendeiner Form veröffentlicht oder weitergegeben werden. Bei Verstößen behalten wir uns ausdrücklich vor rechtliche Schritte einzuleiten. Diese Informationen dienen ausschließlich zu Informationszwecken und stellen keine Anlageberatung oder Anlageempfehlung dar. Die Verwendung dieser Informationen erfolgt auf eigenes Risiko. Die Friedrich Report GmbH übernimmt keine Haftung für Verluste oder Schäden, die aus der Verwendung dieser Informationen resultieren. Für Anfragen bezüglich der Verwendung oder Vervielfältigung dieser Informationen wenden Sie sich bitte an support@friedrich.report

Friedrich Report Newsletter

Abonnieren Sie jetzt den Newsletter, um die neuesten Updates in Ihrem Postfach zu erhalten